سرمایهگذاری در بانک یا صندوق درآمد ثابت با این که از جنبههای بسیاری مشابه یکدیگر بوده اما از نظر میزان سود، شفافیت اطلاعات، امنیت، نقدشوندگی و سایر موارد با یکدیگر متفاوت هستند. سرمایهگذاری در صندوق درآمد ثابت بهتر است چون نسبت به ریسک تقریبا یکسان این دو گزینه، سود بیشتری را نصیب سرمایهگذاران میکند. البته سرمایهگذاری مستقیم در بورس در صورت کسب دانش مربوط به آن بازدهی بسیار بیشتری را نصیب شما خواهد کرد.

«به فرزندان خود ۲ چیز را یاد بدهید: دانش اقتصادی و سرمایهگذاری اصولی.»

هومن مقراضی

«بازار سهام پُر از افرادی است که قیمت همه چیز را می دانند ولی ارزش هیچ چیز را نمیدانند.»

فیلیپ آرتور فیشر

مقایسه سرمایهگذاری در صندوق درآمد ثابت با سپرده بانکی

در این قسمت جهت انتخاب صندوق سرمایهگذاری یا بانک، به بررسی جز به جز مهمترین نکات این موضوع خواهیم پرداخت.

۱- میزان سود پرداختی؛ بانک یا صندوق؟

اولین تفاوت صندوق درآمد ثابت و سپرده بانکی، میزان سود پرداختی به سرمایهگذاران است. به طور کلی نرخ سود صندوقهای سرمایهگذاری با درآمد ثابت کمی بیشتر از نرخ سود سپرده بانکی است. بیشترین نرخ سود بانکی در ابتدای سال ۱۴۰۱ معادل ۱۸ درصد بوده است اما این نرخ بهره در انتهای سال تغییر کرد. به گزارش سایت ایرنا نرخ سود بانکی در تاریخ ۱۰ بهمن سال ۱۴۰۱ مطابق جدول زیر تغییر کرد.

|

سپرده سرمایهگذاری کوتاهمدت عادی

|

٪۵

|

|

سپرده سرمایهگذاری کوتاهمدت ویژه سه ماهه

|

٪۱۲

|

|

سپرده سرمایهگذاری کوتاهمدت ویژه شش ماهه

|

٪۱۷

|

|

سپرده سرمایهگذاری بلند مدت با سررسید یک سال

|

٪۲۰.۵

|

|

سپرده سرمایهگذاری بلند مدت با سررسید دو سال

|

٪۲۱.۵

|

|

سپرده سرمایهگذاری بلند مدت با سررسید سه سال

|

٪۲۲.۵

|

- با در نظر گرفتن میانگین سود ۱۸ درصدی بانکها در سال ۱۴۰۱ و میانگین سود صندوقهای سرمایهگذاری درآمد ثابت (از ۱۶ تا ۲۹ درصد) در همان سال میتوان به سود بیشتر صندوق پی برد.

- سود همه صندوقهای درآمد ثابت به یک اندازه نیست. بنابراین باید بهترین صندوق سرمایهگذاری درآمد ثابت را انتخاب کنید.

- سود صندوق درآمد ثابت روزشمار است و شما میتوانید هر زمان که خواستید سرمایه خود را به همراه سود آن برداشت کنید. امکان برداشت وجه از سپرده در بانک قبل از سررسید (برای مثال در حساب یک ساله) وجود ندارد.

- علت سود بیشتر صندوق درآمد ثابت نسبت به بانک، وجود سهام و سایر اوراق بهادار (حداکثر ۲۵٪) در ترکیب داراییهای صندوق است.

- مدیران صندوق از اوراق درآمد ثابت با سررسیدهای مختلف استفاده میکنند به همین دلیل سود این صندوقها کمی بیشتر از بانک است.

۲- نحوه محاسبه سود؛ بانک یا صندوق؟

جهت انتخاب صندوق درآمد ثابت یا بانک باید به نحوه محاسبه سود آنها دقت کنید.

بانک؛ پرداخت سود بانکی به صورت ماهیانه صورت گرفته و میزان آن با توجه به زمان سپردهگذاری از قبل مشخص شده است.

صندوق؛ سود صندوقهای درآمد ثابت متغیر و روزشمار است.

- بعضی از صندوقهای درآمد ثابت، بازههای زمانی مشخصی (۱ ماهه، ۳ ماهه، ۶ ماهه و ...) برای پرداخت سود نقدی دارند.

- واحدهای بعضی از صندوقهای درآمد ثابت (از نوع ETF) علاوه بر پرداخت سود نقدی، افزایش قیمت نیز خواهند داشت.

- برخی از صندوقهای درآمد ثابت سود پرداخت نمیکنند اما در عوض تمام بازدهی آنها در قیمت واحدهای آنها اعمال میشود. به این صورت که با فروش واحدهای صندوق به قیمت بالاتر سود خواهید کرد.

۳- نقدشوندگی؛ بانک یا صندوق؟

پیش از انتخاب سپرده بانکی یا صندوق سرمایهگذاری، باید قدرت نقدشوندگی یعنی تبدیل سریع دارایی به پول نقد را در نظر بگیرید. صندوقهای سرمایهگذاری معمولا نقدشوندگی بالایی دارند. بدین معنی که هر زمان که مایل بودید میتوانید واحدهای صندوق را فروخته یا ابطال کنید و تمام پول خود را دریافت کنید در حالی که به هنگام سرمایهگذاری در بانک شما نمیتوانید اصلِ سرمایهی خود را در زمان دلخواه برداشت کنید.

- صندوقهای درآمد ثابت (مبتنی بر صدور و ابطال) ضامن نقدشوندگی دارند.

ضامن نقدشوندگی یک نهاد مالی معتبر است که وجود آن در صندوق، اعتبار بیشتری به آن بخشیده و همان طور که از نام آن مشخص است نقدشوندگی صندوق را ضمانت میکند.

- صندوقهای درآمد ثابت (قابل معامله) بازارگردان دارند.

وجود بازارگردان موجب نقدشوندگی این صندوقها میشود.

۴- نحوه خرید و ثبت نام؛ بانک یا صندوق؟

جهت سرمایهگذاری در بانک یا صندوق درآمد ثابت باید نحوه سرمایهگذاری در آنها را بدانید.

بانک؛ در اغلب بانکها باید با مبلغ و وجه مورد نظر خود به شکل حضوری برای افتتاح سپرده خود اقدام کنید.

صندوق؛ در اغلب موارد میتوان به شکل آنلاین در صندوق ثبت نام کرده و واحدهای آن را خریداری کرد.

- خرید صندوق درآمد ثابت قابل معامله به صورت آنلاین انجام می گیرد.

- خرید واحدهای صندوق درآمد ثابت صدور و ابطالی به دو شکل حضوری انجام میشود.

۵- شفافیت؛ بانک یا صندوق؟

تفاوت صندوق درآمد ثابت و بانک به شفافیت و عملکرد آنها نیز برمیگردد.

بانک؛ گزارش عملکرد بانکها به سرمایهگذاران اطلاع رسانی نمیشود. به عبارت دیگر سرمایهگذاران نمیتوانند متوجه شوند از قِبِل سرمایه آنها چقدر سود حاصل شده است.

صندوق؛ عملکرد صندوق درآمد ثابت به صورت گزارشات آماری در اختیار سرمایهگذاران قرار داده میشود. ترکیب داراییها، پرتفوی صندوق و میزان سود و زیان آنها به همراه تمام جزییات در اختیار سرمایهگذاران قرار داده میشود. جزئیات مربوط به اطلاعات هر صندوق در وبسایت آنها درج میشود.

۶- ترکیب داراییها؛ بانک یا صندوق؟

از دیگر تفاوتهای سرمایه گذاری در بانک و صندوقهای سرمایهگذاری میتوان به ترکیب داراییهای آنها اشاره کرد.

بانک؛ به طور کلی بانکها از مبالغ سپردهگذاری برای وام دادن، سرمایهگذاری در بورس یا کارهای تولیدی استفاده میکنند اما جزئیات دقیق آن مشخص نیست.

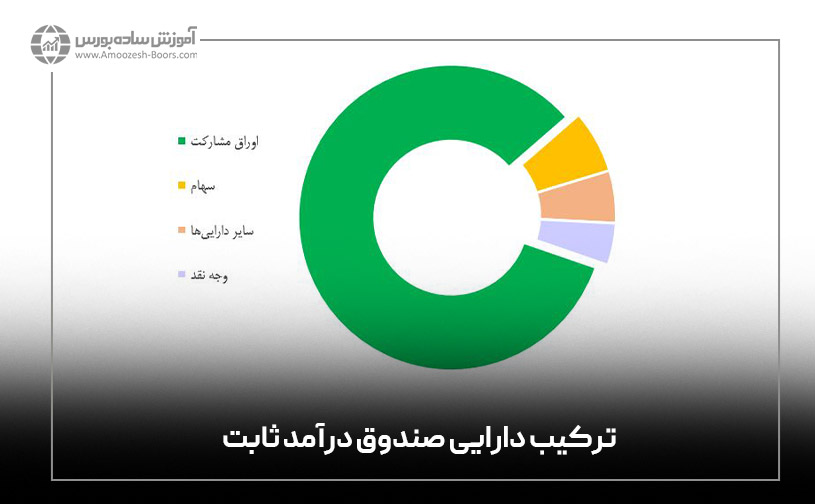

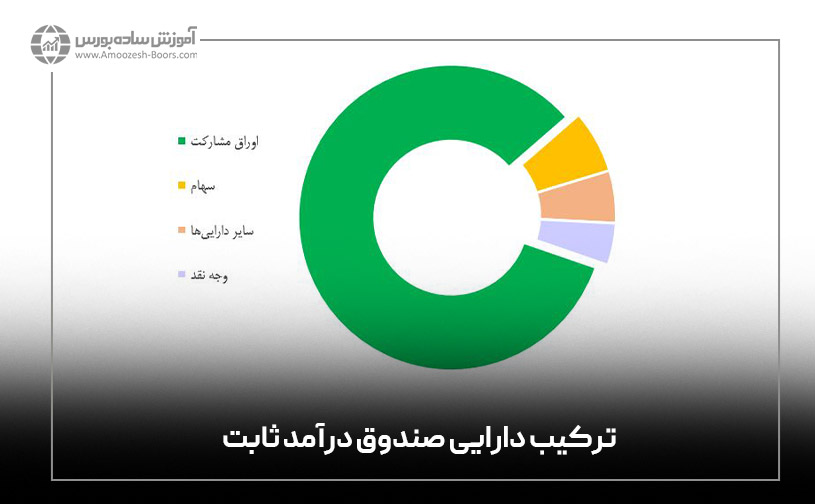

صندوق؛ عمده ترکیب داراییهای صندوق درآمد ثابت به اوراق کم ریسکی همچون اوراق مشارکت، اوراق خزانه و بخش کوچکی از آن به سهام اختصاص دارد.

۷- ریسک؛ بانک یا صندوق؟

جهت بررسی تفاوت صندوق سرمایهگذاری درآمد ثابت با سپرده بانکی باید فاکتور ریسک را نیز در نظر گرفت.

ریسک سرمایهگذاری در بانک؛ به طور کلی سرمایهگذاری در بانک ریسکی ندارد اما:

- با رشد تورم، ارزش سرمایه شما کمتر میشود.

- احتمال ورشکستگی بانک نیز غیرمحتمل نیست.

ریسک صندوق درآمد ثابت؛ حداقل ۷۵٪ از ترکیب داراییهای این صندوق به اوراق با درآمد ثابت مانند اوراق مشارکت، اوراق اجاره، اوراق خزانه و ... اختصاص دارد.

اوراق درآمد ثابت معمولا از طرف دولت منتشر شده و ریسک کمی دارند. البته اگر دولت ورشکسته شود، بانکها نیز ورشکسته خواهند شد.

۸- امنیت و نظارت؛ بانک یا صندوق؟

بانک؛ بانک مرکزی وظیفه نظارت بر بانک ها را به عهده دارد با این وجود سابقه ورشکسته شدن بانکها و از دست رفتن سرمایه افراد در ایران وجود دارد.

صندوق؛ صندوقها تحت نظارت سازمان بورس بوده و موظف به رعایت قوانین این سازمان هستند.

بهترین صندوقهای سرمایهگذاری؛ لیست ۱۰ صندوق پربازده

اکثر افراد به دنبال بهترین صندوق سرمایهگذاری با بیشترین سود ممکن میگردند. صندوقهای سرمایهگذاری انواع مختلفی دارند که در مقاله صندوق سرمایهگذاری چیست؟ به تفصیل توضیح داده شدهاند. در ادامه لیستی از پربازدهترین صندوقهای سرمایهگذاری را با توجه به اطلاعات سایت شرکت مدیریت فناوری بورس تهران در اختیار شما قرار میدهیم.

دقت داشته باشید که میزان سود این صندوقها ممکن است با توجه به شرایط اقتصادی، سیاسی، بازار بورس و سیاستهای صندوق در برهههای زمانی متفاوت باشد. بنابراین باید ریسک بالای سرمایهگذاری در صندوقهای سهامی و مبتنی بر طلا را نیز در نظر داشته باشید. صندوقهای درآمد ثابت که در بیشتر مواقع سودی معادل یا کمی بیشتر از سپردههای بانکی دارند، گزینههای کم ریسکتری به حساب میآیند.

سود بانکی بیشتر است یا صندوق سرمایهگذاری؟

سود بانکی یا صندوق سرمایهگذاری درآمد ثابت تقریبا مشابه و کمتر از خرید و فروش سهام توسط سرمایهگذاران است. اگر به کسب سود بیشتر در بورس علاقه دارید میتوانید از آموزش اصولی استفاده کرده و ترفندهای بورس تهران را یاد بگیرید. پس از یادگیری و تسلط به مدیریت سرمایه و ریسک میتوانید بازدهی بسیار بیشتری نسبت به سود بانکی یا صندوق سرمایهگذاری داشته باشید.

نحوه محاسبه سود صندوق سرمایهگذاری چگونه است؟

سود صندوق سرمایهگذاری به دو شکل محاسبه میشود:

- تفاوت قیمت صدور واحدهای صندوق (در زمان خرید) و قیمت ابطال واحدها (در زمان فروش) به عنوان سود یا بازدهی سرمایهگذار در نظر گرفته میشود.

- برخی صندوقها علاوه بر بیشتر شدن ارزش واحدها سود نقدی هم پرداخت میکنند.

مثالی از نحوه محاسبه سود صندوقهای سرمایهگذاری

فرض کنید ۱۰۰۰ واحد از یک صندوق سرمایهگذاری به قیمت ۲۰ هزار تومان را خریدهاید. پس از ۳ ماه قیمت این واحدها به ۲۲ هزار تومان میرسد. در این حالت ارزش ۲۰ میلیون تومان شما به ۲۲ میلیون تومان میرسد. به عبارت دیگر شما ۱۰٪ سود میکنید.

اگر این صندوق سود نقدی را در دورههای زمانی سه ماهه پرداخت کند شما علاوه بر ۱۰٪ ، سود نقدی را نیز دریافت میکنید. البته هنگام ابطال یا فروش واحدها میتوانید سود اولیه ۱۰ درصدی خود را دریافت کنید.

محاسبه آنلاین سود صندوق سرمایهگذاری به چه شکل است؟

برخی از شرکتهای صندوق سرمایهگذاری، ماشین حساب محاسبه آنلاین سود صندوق سرمایهگذاری را در اختیار کاربرانشان قرار میدهند تا با استفاده از آن بتوانند میزان سود دریافتی را با توجه به زمان سرمایهگذاری، نوع صندوق و سرمایه اولیه محاسبه کنند. با این وجود میزان دقیق سود صندوقها از قبل مشخص نمیشود.

صندوق درآمد ثابت چیست؟

صندوق درآمد ثابت، نوعی از صندوقهای سرمایهگذاری است که امکان فعالیت غیرمستقیم افراد در بورس را فراهم میکند. البته ریسک و بازدهی صندوق سرمایهگذاری درآمد ثابت نسبت به سرمایهگذاری مستقیم در بازار (خرید و فروش سهام) کمتر است. بیشتر ترکیب داراییهای صندوق درآمد ثابت (حداقل ۷۵٪) را:

- اوراق درآمد ثابت (مانند اسناد خزانه و اوراق اجاره)

- گواهی سپرده بانکی

- سپرده بانکی

تشکیل میدهد. بقیه ترکیب داراییهای چنین صندوقهایی به سهام و سایر اوراق بهادار اختصاص پیدا میکند.

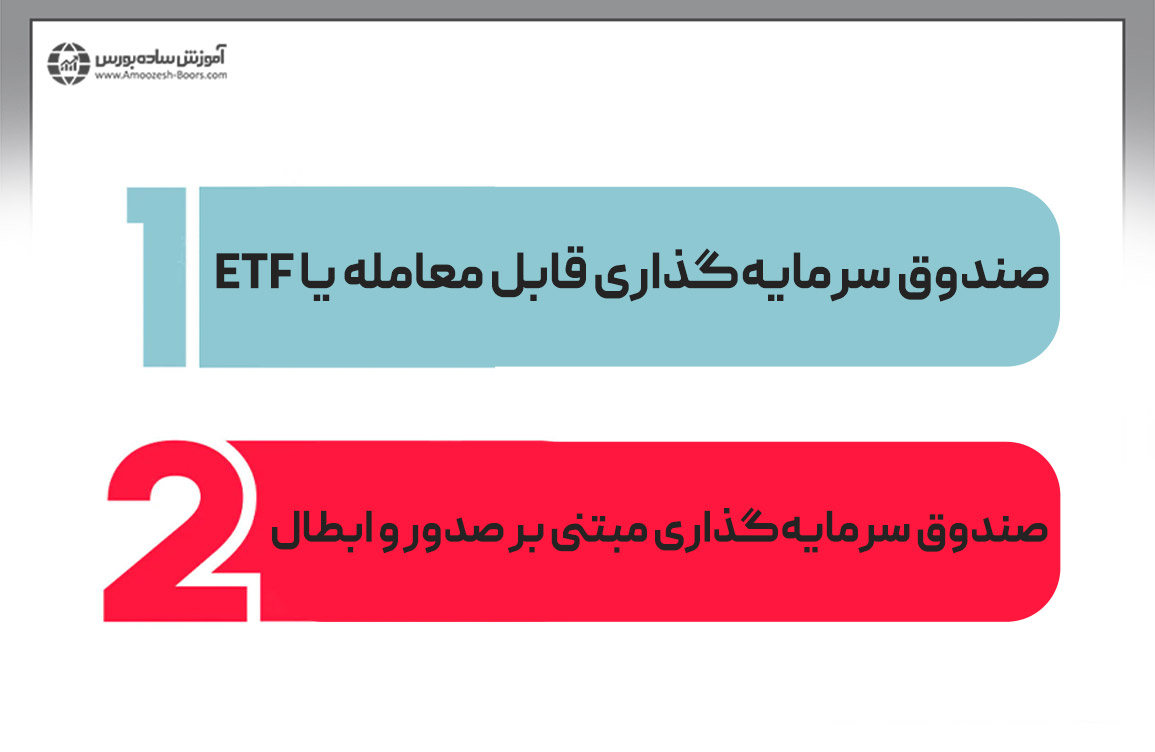

انواع صندوق درآمد ثابت

صندوقهای سرمایهگذاری با درآمد ثابت از نظر نحوه معامله کردن به دو دسته تقسیم میشوند:

جهت سرمایهگذاری در صندوقهای ETF درآمد ثابت میتوانید به سامانه آنلاین کارگزاری خود مراجعه کنید. برای این کار باید کد بورسی داشته باشید.

- در ساعات کار بازار بورس میتوانید به صورت آنلاین واحدهای این صندوق را خریداری نمایید.

- خرید و فروش واحدهای صندوق درآمد ثابت از نوع ETF همانند سهام است.

جهت خرید صندوقهای سرمایهگذاری مبتنی بر صدور و ابطال میتوانید به آدرس اینترنتی صندوق مورد نظر خود مراجعه کرده و شرایط خرید واحدها را مشاهده کنید. در حال حاضر ثبت نام در سامانه سجام و احراز هویت برای خرید واحدهای این صندوقها نیز الزامی است. برای سرمایهگذاری در برخی از این صندوقها در مرحله اول باید به شکل حضوری به آدرس شرکت یا کارگزاری مربوط به صندوق مراجعه کنید.

سرمایهگذاری در بانک

سرمایهگذاری در سپرده بانکی روشی است که در آن وجه نقد شما در بازه زمانی مشخصی در بانک نگهداری شده و در عوض به شکل ماهیانه سود آن به شما پرداخت میشود. به دلیل بالا بودن درصد تورم در ایران، سرمایهگذاری در بانک سودی به شما نمیرساند. حتی ارزش مبلغ اولیه شما پس از پایان سپردهگذاری نسبت به رشد تورم در همان زمان، کمتر میشود.

نحوه به دست آوردن اطلاعات صندوقهای سرمایهگذاری درآمد ثابت چگونه است؟

جهت به دست آوردن آوردن اطلاعات مربوط به صندوقها مانند بازدهی و ... میتوانید به سایت fipiran مراجعه کنید.

- برای این کار ابتدا به سایت شرکت مدیریت فناوری بورس تهران (ir) مراجعه کنید.

- با استفاده از منوی صندوقها میتوانید به اطلاعات مختلفی از صندوقها دست پیدا کنید.

بهترین صندوق سرمایهگذاری با سود ماهانه را میتوانید از طریق اطلاعات موجود در سایت فیپیران به دست بیاورید.

حُسن ختام

در پایان این شما هستید که باید به سوال سپردهگذاری در بانک بهتر است یا صندوق درآمد ثابت؟ پاسخ دهید. سود حاصل از هر دو روش نسبتا کم است و در مورد بانک با کاهش ارزش سرمایه همراه خواهد بود.

پیشنهاد میکنیم جهت کسب بیشترین بازدهی از سرمایه خود، به انجمن خبرگان سرمایهگذاری در ایران مراجعه کنید. در این انجمن، سیگنال خرید سهام در اختیار علاقهمندان قرار میگیرد. مهمترین مزیت این سیگنالها، ارائه نقطه دقیق ورود به معامله و خروج از آن است. برای کسب اطلاعات بیشتر در خصوص سیگنالهای کوتاه مدت و بلندمدت بورس تهران به این قسمت مراجعه کنید.

جهت آشنایی با سایر مفاهیم مرتبط با صندوق سرمایهگذاری میتوانید از مقالات زیر استفاده کنید.

سوالات متداول

۱- صندوق سرمایهگذاری درآمد ثابت چیست؟

صندوق سرمایهگذاری درآمد ثابت، یکی از کم ریسکترین صندوقهای سرمایهگذاری است که سود آن نسبت به سرمایهگذاری در بانک کمی بیشتر است. عمده داراییهای این صندوقها به اوراق مشارکت، اوراق خزانه اسلامی و ... اختصاص دارد.

۲- تفاوت صندوق درآمد ثابت و بانک چیست؟

تفاوت صندوق درآمد ثابت و بانک به مواردی همچون میزان سود، نحوه پرداخت سود، نقدشوندگی، شفافیت عملکرد و امنیت مربوط میشود.

۳- سرمایهگذاری در سپرده بانکی بهتر است یا صندوق درآمد ثابت؟

میزان ریسک و بازدهی هر دو نوع سرمایهگذاری نسبت خرید و فروش مستقیم سهام و سایر اوراق بهادار کمتر است با این حال میزان سود صندوق درآمد ثابت نسبت به بانک، بیشتر و قدرت نقدشوندگی آن بالاتر است. بنابراین سرمایهگذاری در صندوق درآمد ثابت بهتر است.

نظرات :

AmirMohseni

1402-06-02سلام. چرا ریسک صندوق درآمد ثابت پایین است؟

مدیر وبسایت

1402-07-02سلام به شما دوست عزیز به دلیل بازدهی بسیار کمی که این صندوقها دارند ریسک بسیار کمی نیز دارند زیرا ریسک و بازدهی در هر سرمایهگذاری رابطه مستقیم دارند.

AlirezaPoursaeid

1402-08-15درود سود صندوقهای سرمایهگذاری درآمد ثابت به چه میزان است؟

مدیر وبسایت

1402-10-08سلام به شما دوست عزیز سود صندوقهای سرمایهگذاری با درآمد ثابت کمی بیشتر از سود سپرده گذاری در بانک محسوب میشود برای مثال اگر با سپرده گذاری در بانک ۲۳ % سود کنید با خرید واحدهای صندوقهای درآمد ثابت میتوانید این سود را تا ۲۹ % افزایش دهید. البته این در بهترین حالت میباشد. هستند صندوقهایی که کمتر از حتی سود بانکی به سپرده گذاران پرداخت میکنند. برای کسب اطلاعات بیشتر در این مورد میتوانید از لینک زیر استفاده کنید. https://amoozesh-boors.com/fa/article/fixed-income-fund