آموزش رایگان اقتصاد مجموعه ما از اصطلاحات مهم اقتصادی مثل GDP، GND، پایه پولی، نقدینگی شروع شده و روشهای یادگیری مبانی اقتصاد به صورت کاربردی و آکادمیک را هم شامل میشود. مهمتر از همه اینکه در پایان مقاله یاد میگیرید که چطور با استفاده از مبانی اقتصاد از بازارهای مالی سود بگیرید.

مسیر یادگیری اقتصاد (Economics) میتواند بسیار ساده و فارغ از فرمولها و جزئیات پیچیدهای باشد که تنها برای اقتصاددانان مفید است. در این مسیر ساده

به آموزش اقتصاد کلان (Macroeconomics) برای کسب سود از سرمایهگذاری هم میپردازیم تا شما نحوه تحلیل خبرها و آمارهای اقتصادی را برای گرفتن بهترین تصمیمات خرید و فروش در بازارهای بورس، طلا، دلار، ملک، فارکس و هر نوع بازار مالی دیگر یاد بگیرید.

این مطلب بر آموزش رایگان اقتصاد از صفر متمرکز است و مخاطبان میتوانند با استفاده از مفاهیم توضیح داده شده در قالب متن و ویدئو، همچون بزرگان بازارهای مالی با تحلیل اقتصادی، سودهای کلانی از سرمایهگذاریهای خود به دست بیاورند.

قدم اول در آموزش مبانی اقتصاد به صورت رایگان، آشنایی با اصطلاحات اقتصادی است. ما در جدول زیر به شکل خلاصه و ساده، مهمترین اصطلاحات را توضیح دادهایم.

|

اصطلاحات مبانی اقتصاد |

|

|

اقتصاد |

علمی که نحوه تخصیص منابع محدود بشر (مثل پول، نیروی کار) را برای رفع نیازهای نامحدود بررسی میکند. |

|

عرضه |

مقداری از کالاها یا خدمات که تولیدکنندگان، توانایی و تمایل به فروش آن را دارند. |

|

تقاضا |

مقداری از کالاها یا خدمات که مصرفکنندگان، توانایی و تمایل به خرید آن را دارند. |

|

تعادل |

نقطهای که در آن میزان عرضه با تقاضا برابر شده و قیمت تثبیت میشود. |

|

انواع بازار |

بازارها بر اساس ساختار به چهار دسته تقسیم میشوند؛ بازار رقابت کامل، بازار رقابت انحصاری، بازار انحصار کامل و بازار انحصار چندجانبه. |

|

بازار رقابت کامل |

بازاری که در آن تعداد بسیار زیادی فروشنده و خریدار وجود دارد، کالاها یا خدمات کاملا مشابه یکدیگر هستند.| هیچ یک از فروشندگان یا خریداران نمیتوانند به تنهایی قیمت را تغییر دهند. |

|

بازار انحصار کامل |

بازاری که تنها یک فروشنده در آن فعالیت میکند و کنترل کامل بر عرضه کالا یا خدمات را دارد.| شرکت انحصاری قدرت کاملِ تعیین قیمت محصولات را دارد. |

|

بازار رقابت انحصاری |

ترکیبی از عناصر هر دو بازار رقابت کامل و انحصار کامل.| محصولات شرکتها مشابه یکدیگر است اما کاملا یکسان نیستند.| فروشندگان تعیینکننده قیمت هستند. |

|

بازار انحصار چندجانبه |

بازاری که تعداد کمی از فروشندگان در آن فعالیت میکنند. این شرکتها محصولات متفاوت یا یکسانی را میفروشند.| فروشندگان، قیمت محصولات خود را یا به صورت جمعی و یا تحت رهبری یک شرکت، تعیین میکنند. |

|

GDP |

تولید ناخالص داخلی | ارزش پولی کل کالاها و خدمات تولید شده در یک دوره زمانی مشخص، در داخل مرزهای یک کشور. |

|

GND |

تولید ناخالص ملی | ارزش پولی کل کالاها و خدمات تولید شده در یک دوره زمانی مشخص، توسط افراد یک کشور در مرزهای داخلی و خارجی. |

|

CPI |

شاخص قیمت مصرفکننده| معیاری برای سنجش تغییرات قیمت سبدی منتخب از کالاها و خدمات در یک اقتصاد. |

|

تورم |

افزایش سطح عمومی قیمت کالاها و خدمات. |

|

رشد اقتصادی |

افزایش توانایی برای تولید کالاها و خدمات، در یک دوره زمانی مشخص. |

|

رکود اقتصادی |

کاهش پی در پی رشد اقتصادی در دورههای متوالی. |

|

رکود تورمی |

ترکیبی از نرخ تورم بالا و کاهش شدید رشد اقتصادی. |

|

سیاست پولی |

اقدامات بانک مرکزی برای کنترل نقدینگی، نرخ بهره و تورم.| هدف؛ تثبیت قیمتها در اقتصاد. |

|

سیاست مالی |

اقدامات دولت برای مدیریت فعالیتهای اقتصادی با استفاده از ابزارهایی مثل مالیات و مخارج دولت.| هدف؛ مدیریت چرخه اقتصاد. |

پس از آشنایی با اصطلاحات اقتصادی، دومین فاکتور مهم در مبحث آموزش رایگان اقتصاد این است که اصلا چطور آن را یاد بگیریم؟

روشهای آکادمیک مختلفی برای یاد گرفتن علم اقتصاد وجود دارد!

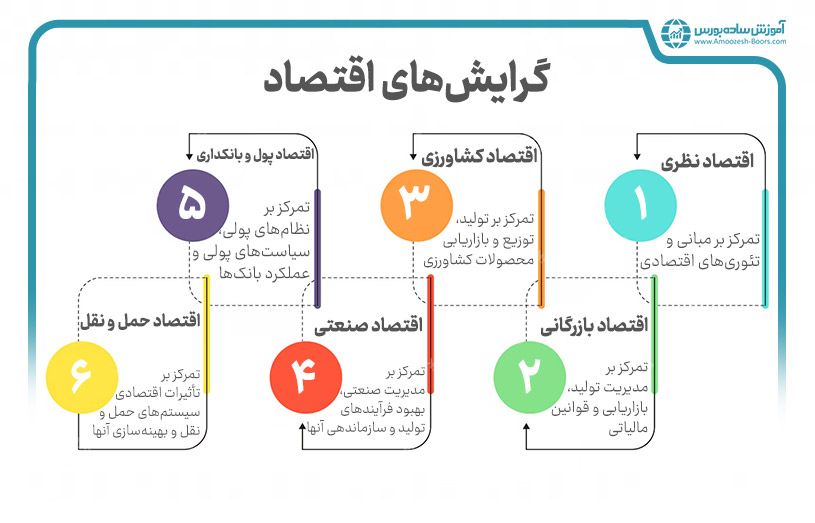

اگر تحصیل در دانشگاه را انتخاب کنید، می توانید در مقطع کارشناسی یکی از گرایشهای اقتصاد را انتخاب کنید.

با اینکه تحصیل در رشته اقتصاد میتواند به شما دانش نظری و مهارتهای تحلیلی لازم برای درک بهتر روندهای اقتصادی را بدهد اما شما را به یک سرمایهگذار موفق تبدیل نخواهد کرد!

موفقیت در سرمایهگذاری در بازارهای مالی از طریق آموزش اقتصاد به صورت کاربردی به دست میآید. به عبارت دیگر، داشتن مدرک تحصیلی در اقتصاد تضمینی برای تبدیل شدن به یک سرمایهگذار موفق نیست.

در ادامه مبحث آموزش رایگان اقتصاد با ماه همراه باشید تا علم اقتصاد و نحوه استفاده از آن برای کسب سود از سرمایهگذاری را یاد بگیرید.

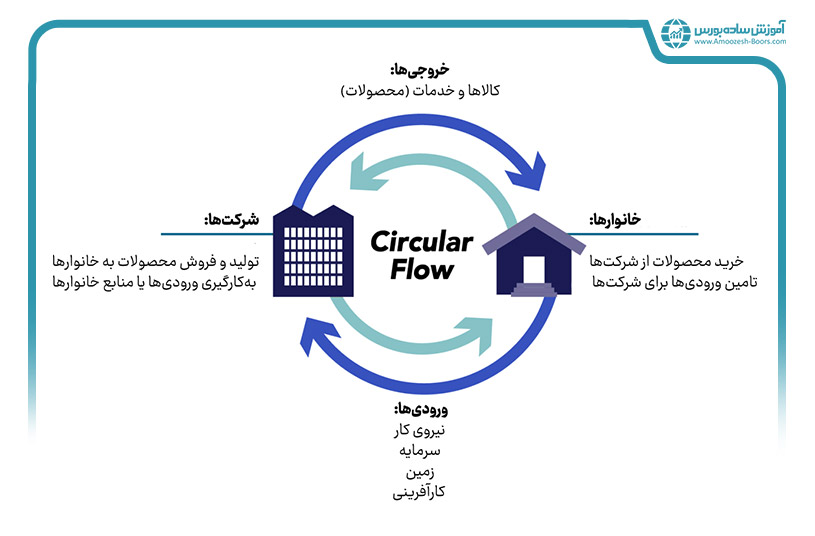

در ابتدای مبحث آموزش رایگان اقتصاد باید اجزای تشکیلدهنده آن یعنی خانوادهها و شرکتها را بررسی کنیم. در یک مدل ساده اقتصادی، میتوان اجزای اقتصاد را به دو گروه خانوارها (Households) و شرکتها (Businesses) تقسیم کرد. رفت و آمد پول بین این دو گروه، چرخه اقتصاد یا جریان مدور اقتصادی را به وجود میآورد.

به زبان ساده میتوان گفت، شرکتها با استفاده از نیروی کار خانوارها، کالاها و خدمات تولید کرده و در ازای نیروی کار خانوارها نیز، دستمزد پرداخت میکنند. بنابراین بخشی از درآمد شرکتها صرف پرداخت دستمزد و بخش دیگری از به عنوان سود در اختیار مالکان شرکتها که خود نیز بخشی از خانوارها به حساب میآیند، قرار میگیرد.

خانوارها نیز در نهایت با دستمزد خود همان کالاها و خدمات را خریداری میکنند. بنابراین جریان پول بین این دو گروه به وجود میآید. در ادامه به توضیح بیشتر در این خصوص و نحوه اندازهگیری کل پول یا ثروت یک کشور میپردازیم.

یکی از مفاهیم پایه در مبحث آموزش رایگان اقتصاد، اصطلاح «کیک اقتصادی» است. کیک اقتصادی، ارزش تمام کالاها و خدماتی است که در یک بازه زمانی معین در یک کشور تولید میشود. به زبان ساده، اگر یک کشور در طول یک سال فقط سیمان و گندم تولید کند، کیک اقتصادی یا Potential National Output آن برابر است با ارزش پولی تمام سیمان و گندم تولید شده در این سال. رقم به دست آمده میزان ثروت این کشور را نشان میدهد. حال اگر این رقم را بر تعداد جمعیت هر کشور تقسیم کنیم، سهم هر فرد از این کیک مشخص میشود. طبیعی است که هرچه کیک اقتصادی بزرگتر باشد، سهم هر فرد نیز از آن بیشتر میشود.

هنگامی که کیک اقتصادی یک کشور در طول دورههای پیاپی کوچکتر میشود، سیاستهایی در پیش گرفته میشود تا میزان این کیک بزرگتر شود، این سیاستها منجر به تغییر قیمتها در بازارهای بورس، طلا، فارکس، ارزهای دیجیتال و ... میشود. در این بخش از آموزش رایگان اقتصاد برای درک بهتر شما از کیک اقتصادی، این مفهوم را در قالب یک ویدئو توضیح میدهیم.

برای درک نحوه تاثیرگذاری کیک اقتصادی بر سرمایه گذاری، ویدئوی زیر را تماشا کنید.

در ادامه مبحث آموزش اقتصاد به زبان ساده، به تعریف GNP یا تولید ناخالص ملی میپردازیم. GNP بخشی از کیک اقتصادی که به صورت واقعی تحقق پیدا میکند. تولید ناخالص ملی از حاصلضرب تمام محصولات و خدماتی که یک کشور تولید میکند در قیمت آنها به دست میآید. برای محاسبه GNP از تمام تولیدات اعضای یک ملت در درون مرزهای داخلی و بیرون از مرزهای آن در یک بازه زمانی معین استفاده میشود.

فرض کنید در جهان تنها یک کشور وجود دارد و این کشور نیز تنها پنیر تولید میکند. خانوارها نیروی انسانی خود را در اختیار شرکتها قرار میدهند و در ازای کار خود، دستمزد دریافت میکنند. شرکتها نیز با استفاده از درآمدی که به دست میآورند، دستمزد نیروی کار را پرداخت کرده و بخش دیگری را نیز به عنوان سود ذخیره میکنند. خانوارها با دستمزد خود، پنیر خریده و بخشی از آن را نیز پسانداز میکنند.

در این حالت برای محاسبه GNP در این کشور، میزان پنیر تولید شده را در قیمت آن ضرب میکنیم. در این مدل ساده، خانوارها کسانی هستند که با دستمزد خود پنیر تولید شده را خریداری میکنند. اگر در این اقتصاد، خانوارها به هر دلیلی تصمیم بگیرند، پنیر کمتری مصرف کرده و بخش بیشتری از دستمزد خود را پسانداز کنند، شرکتها نمیتوانند تمام پنیر تولیدی خود را به فروش برسانند. در این حالت، یک عدم تعادل در اقتصاد ایجاد شده که میتواند آن را به سمت رکود بکشاند. حال اگر این اتفاق در دنیای واقعی رخ دهد، تصمیمات سرمایهگذاری افراد دچار تغییر میشود.

در این بخش از آموزش رایگان اقصاد، شرح کامل عوامل موثر بر GNP و نتیجه عدم تعادل میان تولید و مصرف در یک اقتصاد و نهایتا تاثیر آن بر بازارهای مالی را در قالب یک ویدئو توضیح میدهیم.

در مبحث آموزش رایگان مبانی اقتصاد، تولید ناخالص داخلی و ملی در کنار هم تحلیل میشوند. GDP یا تولید ناخالص داخلی، همچون GNP از حاصلضرب تمام کالاها و خدمات یک کشور در قیمت آنها به دست میآید. با این تفاوت که مبنای محاسبه آن تولیداتی است که درون مرزهای یک کشور تولید شده است.

عرضه و تقاضا، دو مفهوم بسیار مهم در آموزش مبانی اقتصاد هستند. فرض کنید شرایط کاری در یک کشور بسیار مطلوب بوده و نرخ بیکاری در آن نیز بسیار کم است. در چنین حالتی دستمزدها افزایش پیدا کرده و مردم با احساس اطمینان خاطری که از شغل خود دارند، میزان بیشتری از دستمزد خود را خرج میکنند. هنگامی که میزان مصرف بیشتر میشود، شرکتها محصولات بیشتری را تولید میکنند و در نتیجه میزان GNP نیز افزایش پیدا میکند.

در چنین شرایطی که بیکاری کم و دستمزدها زیاد است، شرکتها قیمت محصولات خود را افزایش میدهند. خانوارها نیز حاضر هستند با قیمت بالاتری، کالاها را خریداری کنند اما به نظر شما این شرایط تا چه زمانی میتواند ادامه پیدا کند؟ قیمتها تا کجا افزایش مییابند و پس از آن چه اتفاقی در کشور رخ میدهد؟ برای یافتن پاسخ این پرسشها، ویدئوی زیر را تماشا کنید.

تورم یکی از مهمترین اصطلاحی است که در مبحث آموزش رایگان اقتصاد به آن پرداخته میشود. تورم (Inflation) به معنای افزایش قیمت کالاها و خدمات در یک کشور و یا به زبان ساده، کاهش قدرت خرید مردم است. البته افزایش تورم بدین معنی نیست که قیمت تمام کالاها و خدمات به یک اندازه افزایش پیدا میکند.

برای محاسبه تورم از فاکتوری به نام شاخص قیمت مصرفکننده (CPI) استفاده میشود. در این شاخص، متوسط قیمت گروههای مختلف کالایی و خدماتی همچون گروه خوراکیها، پوشاک، خدمات حمل و نقل و ... با وزن دهیهای مشخص در نظر گرفته میشود. به عنوان مثال در محاسبه تورم در ایران، گروه خوراکیها ، حدود ۲۹٪ این شاخص را به خود اختصاص داده در حالی که گروه بهداشت و درمان تنها حدود ۶٪ از وزن این سبد را تشکیل داده است.

اما چه دلایلی منجر به ایجاد تورم میشوند؟ کسری بودجه دولت و عدم تعادل میان هزینهها و درآمدهای یکی از دلایل مهم ایجاد تورم است.

چطور کسری بودجه دولت تورم را افزایش میدهد؟ اگر دولت به منظور جبران کسری بودجه از فرآیند چاپ پول استفاده کند، نقدینگی یا عرضه پول را افزایش میدهد و همین نکته میتواند به افزایش تورم منجر شود.

هنگامی که در یک اقتصاد، پول بیشتری چاپ میشود، خانوارها اسکانسهای بیشتری برای خرج کردن و مصرف به دست میآورند.

در نتیجه میزان تقاضای آنها برای کالاها و خدمات افزایش مییابد.

این افزایش تقاضا اگر خارج از توان شرکتهای تولیدی باشد، منجر به افزایش قیمتها میشود.

در آموزش رایگان اقتصاد معمولا به صورت خودکار، در شرایط افزایش تورم سرمایهگذاری در بازار طلا و مسکن پیشنهاد میشود.

با اینکه به صورت کلاسیک، افزایش تورم منجر به افزایش قیمت طلا به عنوان یک دارایی ضد تورم میشود اما از آنجایی که روابط متغیرهای اقتصادی نه به صورت خطی بلکه به صورت ماتریسوار است، باید سایر متغیرها را نیز تحلیل کرد و در نهایت به جمعبندی کاملی برای انتخاب بازار یا بازارهای مناسب رسید. در دوره اقتصاد کلان با تدریس استاد هومن مقراضی، این دانش به صورت کاربردی و با هدف سرمایه گذاری در بازارهای مالی آموزش داده میشود.

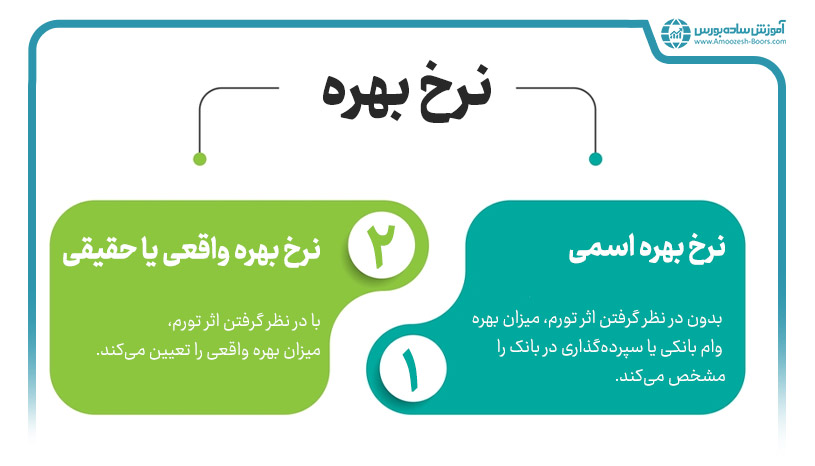

حتما در آموزشهای رایگان اقتصاد با مفهوم نرخ بهره (Interest rate)که به معنای درصدی از اصل وام دریافتی یا اصل سپرده بانکی است، آشنا شدهاید . نرخ بهره به زبان ساده به معنای هزینه پول است. از آنجایی که ارزش پول در طول زمان کاسته میشود، قرض دادن پول در مدت زمان مشخصی، شامل نرخ بهره میشود.

نرخ بهره یکی از فاکتورهای اقتصاد کلان است که افزایش یا کاهش آن به شدت بر بازارهای مالی تاثیرگذار است. اگر تاثیر سایر فاکتورها را نادیده بگیریم، در اغلب موارد افزایش نرخ بهره بانکی منجر به کاهش قیمتها در بازارهایی همچون بورس و طلا شده و در مقابل آن کاهش نرخ بهره نیز میتواند رونق بازار بورس را به همراه داشته باشد.

به خاطر داشته باشید که باید نرخ بهره را باید در کنار سایر فاکتورها همچون میزان ثروت یک کشور (کیک اقتصادی)، رشد اقتصادی، تورم و ... بسنجید.

یکی از مسائل مهمِ مربوط به سرمایهگذاری در مبحث آموزش رایگان اقتصاد، تفاوت میان نرخ بهره اسمی و واقعی است که در نهایت منجر به تفاوت میان سود ظاهری و واقعی سرمایهگذاران میشود.

آنچه که منجر به تفاوت نرخ بهره اسمی و واقعی میشود، نرخ تورم است.

فرض کنید آقای الف، در شرایطی که نرخ تورم ۴۰٪ است، ۱۰۰ میلیون سرمایه خود را به مدت یک سال و با نرخ بهره اسمی ۲۰٪ در بانک سپردهگذاری کرده است. پس از اتمام سپردهگذاری، ارزش پول آقای الف ۴۰٪ کمتر شده است. بنابراین برای اینکه متوجه شویم نرخ بهره یک فعالیت اقتصادی به سود ما هست یا نه، باید نرخ بهره واقعی که حاصل کسر نرخ تورم از نرخ بهره اسمی است را محاسبه کنیم. در این مثال، نرخ بهره واقعی سپردهگذاری در بانک معادل منفی ۲۰٪ بوده است. پس این فرد نه تنها سودی به دست نیاورده بلکه به اندازه ۲۰٪ ضرر کرده است.

سیاستهای پولی بانک مرکزی و سیاستهای مالی دولت، بخش مهمی از مبحث آموزش رایگان اقتصاد هستند که در نهایت به شما در کسب سود از سرمایهگذاری کمک بسیار زیادی میکنند.

دو رکن اصلی در اقتصاد وجود دارند که سعی دارند با ایجاد قوانین خاصی بر آن نظارت کرده و زمینههای پیشرفت را به وجود بیاورند؛ دولت و بانک مرکزی.

این دو نهاد در راستای ایجاد تعادل در اقتصاد از سیاستهای مالی و پولی استفاده میکنند. سیاستهایی که آگاهی از آنها به شدت بر نوع سرمایه گذاری شما تاثیر خواهد گذاشت.

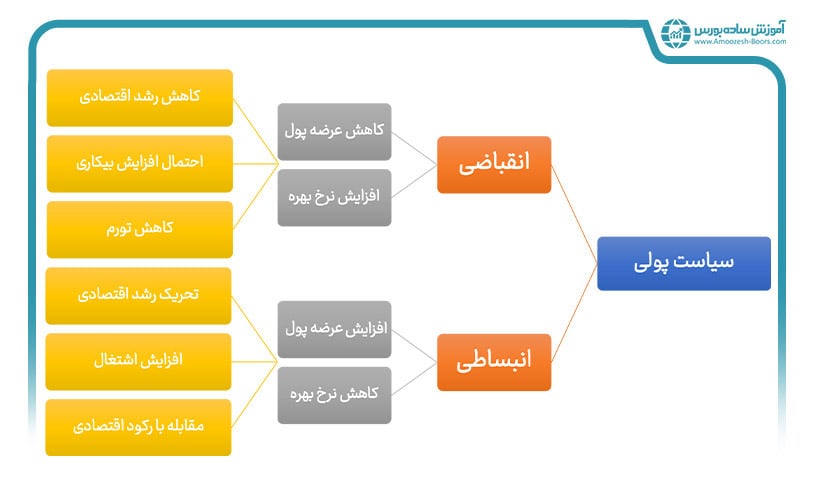

سیاستهای پولی (Monetary policies) روشهایی هستند که بانک مرکزی با استفاده از آنها به کنترل نقدینگی یا عرضه پول میپردازد. به عنوان مثال، هنگامی که رشد اقتصادی کاهش یافته یا رکود به وجود میآید، بانک مرکزی با کاهش نرخ بهره، جذابیت پسانداز کردن را برای خانوارها کم میکند. در نتیجه تمایل آنها به مصرف کردن بیشتر میشود. مصرف بیشتر به افزایش تولید ناخالص ملی یا داخلی میانجامد و در نهایت ثروت کشور را بیشتر میکند.

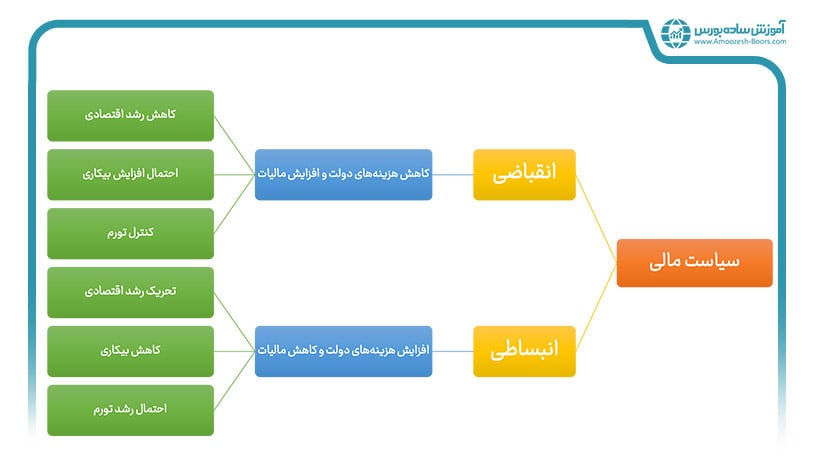

سیاستهای مالی (Fiscal Policies) روشهایی هستند که دولت با استفاده از آنها و به منظور افزایش رشد اقتصادی، کاهش تورم، مدیریت چرخه اقتصادی و ... تغییراتی در هزینهها و درآمدهای خود به وجود میآورد.

به عنوان مثال، دولت میتواند با افزایش مالیاتها، درآمد خود را بیشتر کرده و نقدینگی در دست مردم را کاهش دهد. نتیجه چنین عملی، کاهش تقاضا برای مصرف کالاها و خدمات و در نتیجه کاهش تورم است.

در نقطه مقابل، کاهش مالیاتها، درآمد خانوارها را بیشتر کرده و در نتیجه میزان تقاضای آنها برای کالاها و خدمات را بیشتر میشود. این نکته منجر به افزایش رشد اقتصادی میشود. با این وجود، اگر میزان تقاضا به میزان زیادی افزایش پیدا کند، زمینههای افزایش تورم را به وجود میآید.

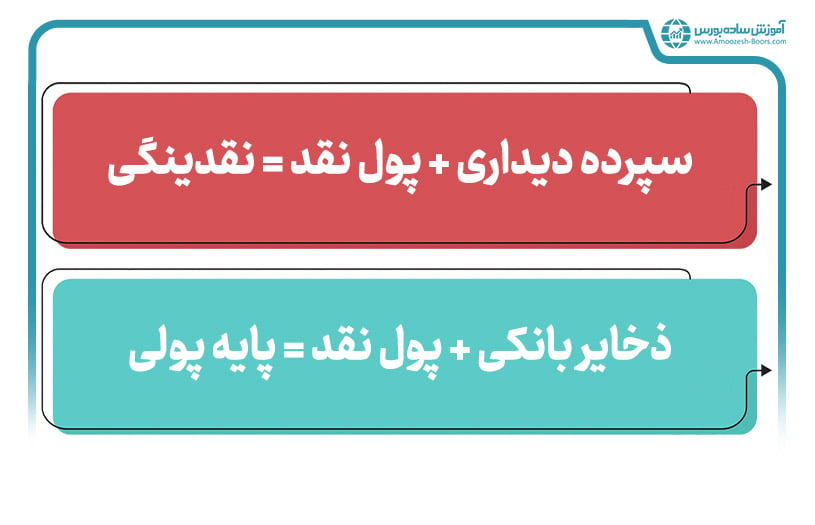

در ادامه مبحث آموزش رایگان اقتصاد، بد نیست به ارتباط نقدینگی و پایه پولی به زبان ساده بپردازیم.

برای درک بهتر مطلب ابتدا به تعریف ذخایر بانکی میپردازیم. هنگامی که شما پولی را نزد بانک سپردهگذاری میکنید، بانک بخشی از آن را به عنوان ذخایر بانکی نگهداری میکند و باقی آن را به سایر افراد جامعه وام میدهد.

اگر تمام پول نقد موجود در یک اقتصاد در بانک سپردهگذاری شده باشد و بانک نیز ۱۰۰٪ آن را به عنوان ذخایر بانکی نگهداری کند، پایه پولی و نقدینگی با یکدیگر برابر خواهند بود اما در واقعیت چنین نیست.

فرض کنید کل پول نقد در ایران معادل ۱۰۰ میلیارد تومان است و تمام آن نزد بانک سپردهگذاری شده است. بانک با توجه به سیاستهای خود تنها ۱۰٪ از این مبلغ را به عنوان ذخیره نگهداری کرده و ۹۰٪ آن (۹۰ میلیارد) را در اختیار متقاضیان وام قرار میدهد. خیلی ساده، بانک در این مثال، ۹۰ میلیارد تومان پول خلق میکند.

فرض کنید آقای الف، این ۹۰ میلیارد تومان را به صورت وام دریافت کرده و تمام آن را در ازای بدهی خود به آقای ب پرداخت میکند. آقای ب، این ۹۰ میلیارد را به بانک برده و در آنجا سپردهگذاری میکند. بانک نیز دوباره ۱۰٪ آن را نگهداری کرده و ۸۱ میلیارد تومان دیگر پول خلق کرده و به فرد دیگری وام میدهد.

این حرکت دومینووار در نهایت حجم نقدینگی یا پول موجود در جامعه را افزایش میدهد. خانوارهایی که پول زیادی در اختیار دارند، کالای بیشتری درخواست میکنند و در نتیجه با توجه به کمبود ظرفیت تولیدی برای این حجم زیاد از تقاضا، قیمتها افزایش یافته و تورم ایجاد میشود.

در آموزش رایگان اقتصاد، حتما به مسئله بیکاری و تاثیر آن بر بازارهای مالی پرداخته میشود، چون بیشتر متغیرهای اقتصادی به بازارهای مالی وابسته هستند.

نرخ بیکاری (Unemployment rate) نسبت میان تعداد افراد بیکار و نیروی کار در یک اقتصاد (افرادی که از لحاظ سنی شرایط کاری را داشته و در ضمن تمایل به انجام کار را نیز دارا باشند) است که به صورت درصد بیان میشود. به طور معمول در دوران افزایش رشد اقتصادی، نرخ بیکاری کاهش و در دوران کاهش رشد اقتصادی، نرخ بیکاری افزایش مییابد. طبیعی است که در صورت کاهش مشاغل و افزایش نیروی بیکار، میزان تولید کالاها و خدمات در اقتصاد کاهش یابد.

نرخ بیکاری یکی از فاکتورهایی است که برای سرمایهگذاران بازار فارکس اهمیت ویژهای دارد. به زبان ساده میتوان گفت (بدون در نظر گرفتن سایر فاکتورها) افزایش تعداد مشاغل در یک کشور یا کاهش نرخ بیکاری (= کاهش بیشتر از مقدار مورد انتظار) احتمال افزایش نرخ بهره و افزایش ارزش ارز یک کشور را در برابر سایر ارزها بیشتر میکند.

رکود اقتصادی، رکود تورمی و بحران اقتصادی جزء موضوعاتی هستند که تمام مردم باید از طریق آموزش رایگان اقتصاد با آنها آشنا شوند.

رکود اقتصادی (Recession) دورهای است که با کاهش میزان تولید یک کشور و افزایش بیکاری در آن همراه است. برخی اقتصاددانان برای تعیین دقیق رکود اقتصادی از شاخص تولید ناخالص داخلی (GDP) استفاده میکنند. بدین ترتیب که اگر در ۲ دوره ۳ ماهه پی در پی، GDP رشدی منفی داشته باشد، رکود اقتصادی شکل گرفته است.

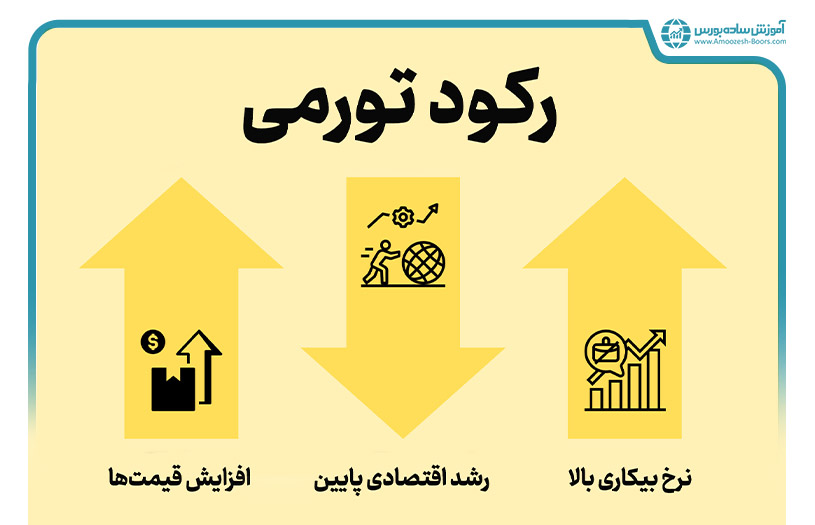

رکود تورمی (Stagflation) دورهای است که در آن هم میزان تولید در یک کشور کاهش پیدا میکند (= رکود به وجود میآید) و هم به صورت همزمان، تورم افزایش مییابد. رکود تورمی، شرایط پیچیدهای برای دولتها و بانکهای مرکزی به وجود میآورد؛ چراکه در صورت در پی گرفتن سیاستهای انقباضی برای کاهش تورم، رکود اقتصادی بیشتر میشود و در صورت اجرای سیاستهای انبساطی برای خروج از رکود، قیمتها بیشتر شده و تورم افزایش مییابد.

بحران اقتصادی (Depression) دورهای طولانیمدت است که طی آن کاهش تولید به طرز چشمگیری افزایش پیدا میکند. در برخی تعاریف، کاهش سالانه GDP به میزان حداقل ۱۰٪ که ۳ سال یا بیشتر به طول بیانجامد را بحران اقتصادی مینامند. بحران اقتصادی به ندرت در جهان اتفاق میافتد اما از نمونههای معروف آن میتوان به بحران اقتصادی بزرگ آمریکا در فاصله سالهای ۱۹۲۹ تا ۱۹۴۱ اشاره کرد.

اقتصاد کلان، گرچه ابزاری کارآمد برای اقتصاددانان و سیاستمداران است اما سلاحی قدرتمند برای سرمایهگذاران نیز به شمار میآید. سلاحی که با استفاده از آن میتوانند نوع بازار مالی و زمان مناسب برای سرمایهگذاری در آن را شناسایی کنند.

مهمترین سوالاتی که در دوره اقتصاد کلان به آنها پاسخ داده میشود:

اگر شما نیز جزو آن دسته افرادی هستید که قصد کسب بازدهی بالا از سرمایهگذاریهای شخصی خود را دارند، همین حالا یادگیری دانش اقتصاد کلان را آغاز کنید.

در این بخش از مبحث آموزش رایگان اقتصاد، به شکل کاربردیتری دانش اقتصاد و نحوه پول درآوردن از آن را بررسی میکنیم.

بگذارید از یک مثال ساده در بازار داخلی خودمان استفاده کنیم!

فرض کنید با اینکه نرخ تورم مدتی است ثابت شده اما درصد نقدینگی و پایه پولی در کشور مدام در حال افزایش است. مردم عادی بیشتر به آمار تورم در اخبار توجه میکنند و اگر ببینید تورم ثابت شده خیالشان راحت می ود اما کسی که علم اقتصاد میداند سراغ متغیرهای دیگری مثل همین پایه پولی هم میرود. چنین فردی احتمال میدهد که رشد بالای نقدینگی و پایه پولی حتما در آیندهای نزدیک تورم را بیشتر میکند.

در این حالت، پتانسیل افزایش قیمت دلار در ایران بیشتر میشود. حتی اگر دولت و بانک مرکزی با ارزپاشی، نگذارند قیمت دلار خیلی گران شود اما قیمت طلا و سکه که بخش زیادی از آن متاثر از دلار است، رشد چشمگیری پیدا میکند.

البته ما نخواستیم قضیه را خیلی پیچیده کنیم چون باید متغیرهای دیگری را هم بررسی میکردیم!

به هر حال، اگر دوست دارید مثل یک اقتصاددان سرمایهگذاری کنید و زودتر از عامه مردم، بازار پُرپتانسیل را انتخاب کنید و سود واقعی (بیشتر از نرخ تورم) به دست بیاورید، به دوره اقتصاد کلان با تدریس هومن مقراضی سر بزنید.

در این دوره، یک مدیر شرکت سرمایهگذاری به شما میگوید چطور در عمل، دانش اقتصاد را برای سرمایهگذاری کردن استفاده کنید. در این دوره، انواع استراتژیهای اقتصادی را برای استفاده در بازارهای بورس، طلا، ملک، ارزهای دیجیتال، ارزهای خارجی و خودرو یاد خواهید گرفت.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد