اوراق گواهی اعتبار مولد (گام) اوراقی هستند که توسط بانکها منتشر شده و به منظور تامین مالی چرخه تولید در انواع شرکتهای کوچک، متوسط و بزرگ به کار گرفته میشوند. در تعریف اوراق گام به زبان ساده، میتوان گفت که شرکت تولیدی (شرکت متعهد) میتواند به منظور تامین نقدینگی مورد نیاز خود برای خرید مواد اولیه، از بانک درخواست تامین نقدینگی کند. بانک نیز میتواند به جای وام و تسهیلات، اوراق گام را به ارزش ریالی مورد نظر منتشر کرده و در اختیار فروشنده (شرکت متقاضی) مواد اولیه قرار دهد. با این کار، بازار پول نقش تامین سرمایه شرکتها را بر عهده میگیرد.

لازم به ذکر است که معاملات گام در فرابورس و بورس کالا انجام میشود و سرمایهگذاران در صورت در اختیار داشتن کد بورسی میتوانند از طریق معاملات ثانویه، این اوراق را خرید و فروش کنند. در ادامه، تمام جزئیات مهم مربوط به اوراق گام را شرح خواهیم داد.

بهتر است برای درک بهتر اوراق گام در ابتدا با اصطلاحات این حوزه که در دستورالعمل اوراق گام نیز به کار گرفته شدهاند، آشنا شویم.

بنگاه متقاضی یا فروشنده که به جای طلب خود، اوراق گامی به ارزش بدهی خود دریافت کرده است، سه گزینه پیش روی دارد:

البته با توجه به مباحثی که پیرامون اوراق گام وجود دارد، ممکن است در آینده امکان تنزیل اوراق گام در سامانه گام فراهم شده یا قوانین خاصی برای تعیین تنزیل آن تنظیم شود.

ارزش اسمی هر ورقه از اوراق گام معادل ۱۰۰ هزار تومان است. اوراق گام از طریق فرابورس و بورس کالا قابلیت خرید و فروش دارند. به عنوان مثال، هم اکنون «گواهی اعتبار مولد كشاورزی040131» با نماد «گام040116» در تابلوی فرابورس خرید و فروش میشود. در اغلب موارد، خرید و فروش این اوراق به صورت بلوکی انجام میشود.

همان طور که پیشتر اشاره شد، ارزش اسمی اوراق گام ۱۰۰ هزار تومان است. اوراق گام کوپن پرداخت سود ندارند و سرمایهگذاران از طریق اختلاف قیمت تابلوی نماد و ارزش اسمی میتوانند سود به دست بیاورند. به عنوان مثال، اگر ۶ ماه به زمان سررسید اوراق گام مانده باشد و قیمت تابلوی نماد معادل ۸۰ هزار تومان باشد، فرد میتواند با خرید به قیمت تابلو و دریافت ۱۰۰ هزار تومان در تاریخ سررسید، به ازای هر برگه ۲۰ هزار تومان سود به دست بیاورد. البته با توجه به نرخ تورم بالا و کاهش ارزش پول در طول زمان، خرید اوراق گام پیشنهاد نمیشود.

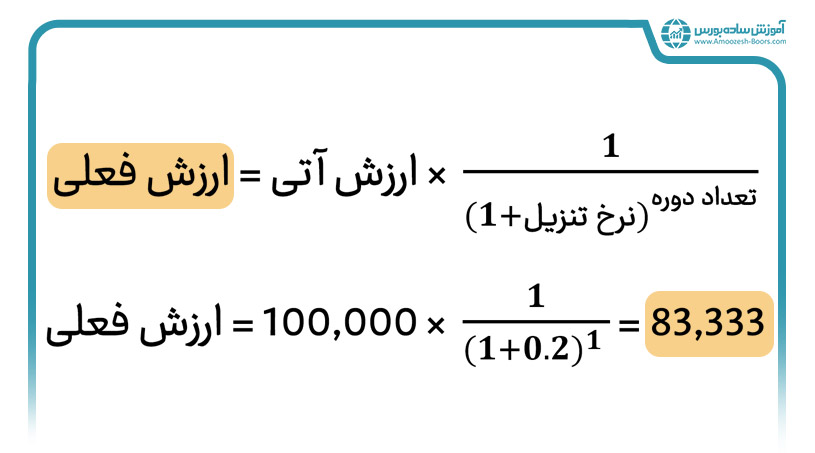

از آنجایی که وجه نقد معادل ارزش اسمی اوراق گام در آینده تسویه میشود و گذشت زمان و تورم، ارزش پول را در آینده کاهش میدهد، برای محاسبه ارزش فعلی اوراق گام میتوان از نرخ تنزیل اوراق گام استفاده کرد. نرخ تنزیل، ارزش فعلی یک دارایی مالی را با توجه به مبلغی که قرار است در آینده به ازای آن دریافت کنید را محاسبه میکند. برای محاسبه نرخ تنزیل میتوانید از فرمول زیر استفاده کنید.

بنابراین اگر ارزش آتی یک ورق از اوراق گام که معادل ۱۰۰ هزار تومان است را با توجه به نرخ بهره ۲۰٪ و دوره ۱ ساله تنزیل کنیم به قیمت 83،333 تومان میرسیم. قیمتی که ممکن است با اندکی اختلاف در تابلوی معاملاتی نماد مشاهده کنید. البته نرخ تنزیل اوراق گام ثابت نبوده و با توجه به شرایط عرضه و تقاضا و فاصله زمانی تا سررسید تغییر میکند.

تصویر زیر، مشخصات اوراق گام بانک سپه را به همراه جزئیاتی همچون ارزش اسمی، تاریخ سررسید و ... نشان میدهد.

برای مشاهده نمادهای فعال اوراق گام میتوانید به سایت فرابورس ایران مراجعه کنید.

آیا امکان استفاده از اوراق گام در بورس کالا وجود دارد؟

بله. در بورس کالا نیز، تولیدکنندگان میتوانند به ازای خرید کالا، اوراق گام را به فروشندگان منتقل کنند.

مزایای اوراق گام

معایب اوراق گام

معاملات اوراق گام در سه محل سامانه گام، فرابورس و بورس کالا انجام میشود. سرمایهگذارانی که قصد انجام معاملات اوراق گام را دارند میتوانند با جستجوی نام «گام» در سایت TSETMC.COM نمادهای فعال اوراق گام را مشاهده کنند. در ادامه به بررسی نکات مهم برای معاملات اوراق گام میپردازیم:

همان طور که از اطلاعات بالا مشخص است، سرمایه گذاری در این اوراق بیشتر مناسب کسانی است که سرمایه بالایی در اختیار داشته یا افرادی حقوقی به شمار میآیند. در حال حاضر نیز نرخ سود اوراق گام پایین است. به همین دلیل پیشنهاد میکنیم با استفاده از خرید و فروش اصولی سهام در بازار سرمایه ایران بیشترین بازدهی را به دست بیاورید. در صورت عدم برخورداری از زمان یا تخصص کافی در زمینه معاملات سهام میتوانید از سیگنال بورس تهران استفاده کنید. این سیگنالها که حاصل تلاش شبانهروزی جمعی از تحلیلگران با تجربه انجمن خبرگان هستند، همراه با نقاط دقیق ورود و خروج در اختیار سرمایهگذاران قرار داده میشوند.

اوراق گام یکی از انواع اوراق تامین مالی در بازار سرمایه ایران هستند که به منظور کمک به تامین وجه نقد مورد نیاز برای خرید مواد اولیه توسط بنگاههای تولیدی به کار گرفته میشوند. در واقع، به جای فروش نسیه یا پرداخت نقدی، خریداران میتوانند با ضمانت بانک عامل، اوراق گام را در اختیار فروشنده قرار دهند.

ارزش اسمی این اوراق در بازار سرمایه ایران ۱۰۰ هزار تومان است و افرادی که علاقهمند به سرمایهگذاری در اوراق گام هستند میتوانند از تفاوت قیمت تابلوی نماد و ارزش اسمی آن سود ببرند. در پایان باید به این نکته اشاره کنیم که به دلیل کم بودن نرخ بازدهی خرید اوراق گام نسبت به تورم در ایران، در حال حاضر سرمایه گذاری در آنها پیشنهاد نمیشود.

با استفاده از مقالات زیر میتوانید با سایر انواع روشهای سرمایه گذاری در بازار سرمایه ایران آشنا شوید.

اوراق گام، اوراقی هستند که به جای وام و تسهیلات توسط بانکها و به منظور تامین سرمایه بنگاههای تولیدی در کشور منتشر میشوند. این اوراق، سندی هستند که بانکها با توافق خریدار و فروشنده منتشر کرده و بدین وسیله، پرداخت بدهی خریدار را در زمان مشخصی که با عنوان تاریخ سررسید مشخص شده، ضمانت میکنند.

هدف از انتشار اوراق گام، رفع مشکل کمبود نقدینگی بنگاههای اقتصادی برای خرید مواد اولیه و تامین سرمایه در گردش است.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد