| عنوان | توضیحات |

|---|---|

| نام شرکت | شرکت سرمایه گذاری گروه توسعه ملی |

| نماد | وبانک |

| سال تاسیس | بهمن ماه 1370 |

| سال عرضه اولیه | مهر ماه 1374 |

| موضوع فعالیت | سرمایه گذاری ها |

| سهامداران عمده | بانک ملی ایران ۶۴ درصد / صندوق بازنشستگی ازکارافتادگی بانکها ۱۰ درصد / بیمه مرکزی جمهوری اسلامی ایران ۳ درصد |

سهم وبانک (شرکت سرمایه گذاری گروه توسعه ی ملی) در تاریخ ۲۰ بهمن ماه ۱۳۷۰ به صورت شرکت سهامی عام تاسیس و در تاریخ ۲۵ فروردین ماه سال ۱۳۷۱ در اداره ثبت شرکت ها استان تهران به ثبت رسیده و در سال ۱۳۸۹ نام شرکت از شرکت سرمایه گذاری بانک ملی به شرکت سرمایه گذاری گروه توسعه ملی تغییر پیدا کرد. همچنین شرکت در تهران، خیابان ولیعصر، بالاتر از میدان ونک، خیابان شهید خدامی، بعد از کردستان پلاک ۸۹ واقع میباشد.

1. عوامل موثر بر درآمد وبانک

با توجه به ماهیت فعالیت سرمایه گذاری نماد وبانک (شرکت سرمایه گذاری گروه توسعه ی ملی) ، تمرکز شرکت در بهینه سازی پورتفوی، افزایش نقدشوندگی دارایی ها و حضور موثر در بازار سرمایه میباشد.

2. محصولات یا خدمات وبانک

در سبد سرمایهگذاری گروه توسعه ملی، صنعت محصولات شیمیایی با ۲۹ درصد، صنعت محصولات غذایی و آشامیدنی با ۱۷ درصد، صنعت ماشین آلات و دستگاههای برقی با ۱۶ درصد و صنعت سیمان با ۱۲ درصد بیشترین سهم را به خود اختصاص دادهاند.

۹۷ درصد از ارزش روز پرتفوی بورسی گروه توسعه ملی متعلق به ۱۰ شرکت بزرگ میباشد که پتروشیمی شازند ۲۹ درصد، توسعه صنایع بهشهر ۱۷ درصد، ایران ترانسفو ۱۶ درصد، شرکت سرمایهگذاری و توسعه صنایع سیمان ۱۲ درصد و شرکت سرمایه گذاری توسعه ملی ۷ درصد از ارزش روز پرتفوی شرکت گروه توسعه ملی را تشکیل میدهند. سایر شرکتها مجموعاً سهم ۱۶ درصدی از کل پرتفوی بورسی گروه توسعه ملی را تشکیل میدهند.

سرمایه گذاری و مالکیت بیش از ۵۰ درصد از سهام شرکت پتروشیمی شازند، نگین سبز صنعت کشور که دارای متنوعترین سبد محصولات پلیمری و شیمیایی در میان پتروشیمیهای ایران است، یکی از مهم ترین تصمیمات سرمایه گذاری گروه توسعه ملی محسوب میشود.

3.فاکتورهای موثر بر هزینه های وبانک

افزایش هزینه های مالی شرکتهای فرعی و وابسته و متعاقب آن کاهش سود قابل تقسیم وکاهش درآمد حاصل از سرمایه گذاریها.

استفاده از روشهای تأمین مالی مبتنی بر بدهی توسط شرکت سرمایه گذاری گروه توسعه ملی و شرکتهای فرعی و وابسته و اثر متعاقب بر میزان نقدینگی و وجوه در دسترس.

4.تاثیر نرخ دلار بر سود آوری وبانک

ریسک تغییرات نرخ ارز در دو حوزه شرکت سرمایه گذاری گروه توسعه ملی را متأثر میسازد: درآمدها و تعهدات( بدهی ها )

به لحاظ ماهیت فعالیت شــرکت، بخش عمده درآمدها از محل ســود تقســیمی ســهام شــرکتهای ســرمایه پذیر میباشــد و لذا، تغییر نرخ ارز بر بهای تمام شـده شـرکتهای وارد کننده مواد اولیه و فروش شـرکتهای صـادرکننده محصـول و سود ویژه شرکتهایی که به سبب اجرای طرحهای توسعه، بدهی ارزی دارند به میزان قابل توجهی اثر گذار است. به علاوه، تغییرات نرخ ارز بر مبلغ وجوه پرداختی بابت اقساط وام ارزی دریافتی شرکت اصلی و زیرمجموعه تأثیر میگذارد.

5.سایر عوامل تاثیر گذار بر سود و زیان وبانک

شرکت های چند رشته ای صنعتی براساس ماهیت فعالیت خود، علاوه بر ریسک هایی که هلدینگ اصلی را تحت تأثیر قرار میدهند، با ریسک های تأثیر گذار بر شرکت های فرعی و وابسته موجود در سبد سرمایه گذاری های خود نیز سر و کار دارند. سرمایه گذاری گروه توسعه ملی نیز علاوه بر ریسک های فراگیر در سطح اقتصاد کلان کشورکه بر کل گروه تأثیر گذار است، ریسک های موثر بر صنایع اصلی پرتفوی سرمایه گذاری های خود از جمله صنایع محصولات شیمیایی، انبوه سازی، املاک و مستغلات، محصولات غذایی و آشامیدنی، صنعت سیمان و واسطه گری های مالی را نیز رصد و تعدیل مینماید از مهمترین تحولاتی که می تواند قیمت نهاده های تولید شــرکتهای ســرمایه پذیر را دســتخوش تغییر قرار دهد، طرح هدفمندســازی یارانه ها و افزایش حقوق و دستمزد بر اساس قوانین مربوط میباشد. در برخی موارد قیمت محصـولات شـرکتهای سرمایه پذیر تابع قیمتهای جهانی است و در برخی موارد تحت قواعد بازار و رقابت و در برخی دیگرتابع تصمیمات و نرخ گذاریهای دولت قرار دارد.

همچنین تحریم ها ، توقف فعالیتهای اقتصادی، تولیدی و خدماتی بی ثباتی سیاستهای اقتصادی در کشور، عدم پایداری بازارهای موازی نظیر: طلا، ارز و مسکن نوسانات قیمتهای جهانی از جمله تهدید های این نماد محسوب میشوند .

دسترسی کامل و به روز به این بخش از تحلیل های 300 سهم معروف بازار، مختص اعضای VIP میباشد اما چکیده این مطالب را می توانید به صورت رایگان در کانال تلگرام ما داشته باشید.

آخرین ارزش پرتفوی نماد وبانک (شرکت سرمایه گذاری گروه توسعه ی ملی) در آبان ماه سال ۱۴۰۱ با حدود 5% افزایش در مقایسه با ماه گذشته حدود 31561 میلیارد تومان تخمین زده شد.

بیشترین وزن پرتوی نماد وبانک به ترتیب اختصاص دارد به:

ضمنا سهم وبانک در آبان ماه حدود 162 میلیارد تومان خرید جدید داشته که از این میزان حدود ۶۰ میلیارد تومان سهم خرید واحدهای صندوق سرمایه گذاری کمند بوده است.

همچنین شرکت در آبان ماه حدود 13 میلیارد تومان سهام پرتفوی خود را به فروش رسانده که از این میزان حدود یک میلیارد تومان سود واگذاری شناسایی شده است.

شرکت برای دومین بار آگهی دعوت به مجمع عمومی فوق العاده خود را که در تاریخ ۱۵ دی ماه ۱۴۰۱ قرار به برگزاری هست در کدال افشا کرده است قرار است در این مجمع در خصوص اصلاح ماده ۵۸ اساسنامه شرکت و سایر موارد اصلاح شود. ضمنا سازمان بورس و اوراق بهادار به نماد وبانک تا تاریخ پانزدهم دی ماه جهت ارائه صورت مالی شش ماهه تلفیقی خود مهلت داده است.

قیمت سهام وبانک در قالب یک کانال صعودی در حال حرکت به سمت مقاومت مهم ناحیه سقف کانال و همچنین مقاومت کلاسیک ۱۵۰۰ تومان می باشد در صورت بروز واکنش منفی نسبت به این ناحیه مقاومتی مهم حمایت بعدی سهم وبانک ناحیه ۹۳۵ تومان میباشد.

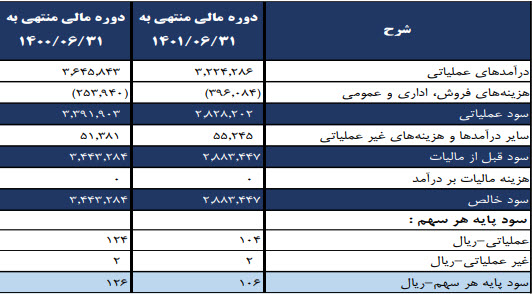

مطابق صورت مالی میان دوره ای 6 ماهه منتشره شده نماد وبانک (شرکت سرمایه گذاری گروه توسعه ی ملی) به ازای هر سهم 106 ریال سود محقق کرده است که نسبت به دوره مشابه سال قبل (16%) کاهش داشته است.مطابق جدول پیوست سود خالص 16% افت، سود عملیاتی 17% افت، جمع درآمدهای عملیاتی 12% افت داشته است.درخصوص این نماد وبانک باید ماهیت فعالیت شرکت که سرمایه گذاریست را در نظر داشت و به عملکرد سالانه وزن بالاتری برای مقایسه و تحلیل داد.

نماد وبانک (شرکت سرمایه گذاری گروه توسعه ی ملی) تا پایان مهر ماه درآمدی از واگذاری سهام شناسایی ننموده و صرفا مبلغ 2,023 میلیارد ریال سود سهام در مجامع شناسایی کرده است.مهمترین شرکتهای بورسی وبانک عبارتند از:پتروشيمي اراک - توسعه صنايع بهشهر - شرکت سرمايه گذاري و توسعه صنايع سيمان و شرکت ملي کشت وصنعت ودامپروري پارس که رشد ارزشی 619 درصدی داشته اند. باید در در نظر داشت ان ای وی روز شرکت 53 درصد ارزیابی میگردد.

نماد وبانک (شرکت سرمایه گذاری گروه توسعه ی ملی) تا پایان شهریور ماه درآمدی از طریق واگذاری سهام شناسایی ننموده اما مبلغ 2,023 میلیارد ریال سود سهام در مجامع شناسایی کرده است.

باید در نظر داشت مهمترین شرکتهای بورسی نماد وبانک عبارتند از پتروشيمي اراک - توسعه صنايع بهشهر - شرکت سرمايه گذاري و توسعه صنايع سيمان و ايران ترانسفو که رشد 715% رسیده است.ارزش خالص دارایی های وبانک 54 درصد ارزیابی میگردد.

قیمت سهم وبانک پس از شکست مقاومت مهم ناحیه ۹۵۰ تومان اکنون درحال پولبک به این ناحیه مقاومت شکسته شده می باشد که در صورت تایید پولبک میتواند رشد خود را تا مقاومت مهم سقف تاریخی و همچنین سقف کانال نزولی خود یعنی محدود ۱۵۰۰ تومان ادامه دهد. در صورت عدم تایید پولبک و برگشت مجدد قیمت نماد وبانک به زیر ناحیه مقاومتی اصلاح تا ناحیه حمایتی کف کانال صعودی یعنی ناحیه ۸۰۰ تومان ادامه خواهد داشت.

آخرین ارزش پرتفوی شرکت سرمایه گذاری نماد وبانک (شرکت سرمایه گذاری گروه توسعه ی ملی) در مرداد ماه سال ۱۴۰۱ با حدود 2% کاهش در مقایسه با ماه گذشته حدود 32280 میلیارد تومان تخمین زده شد.

بیشترین وزن پرتوی نماد وبانک به ترتیب اختصاص دارد به:

ضمنا نماد وبانک در مرداد ماه حدود ۶ میلیارد تومان سهام شرکت دوده صنعتی پارس را خریداری کرده است

همچنین شرکت در مرداد ماه حدود ۶ میلیارد تومان حق تقدم شرکت دوده صنعتی پارس را به فروش رسانده است.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد