پولشویی (Money laundering) فرآیندی است که منشا پولی که از طریق فعالیتهای غیر قانونی (قاچاق مواد مخدر، فساد، اختلاس، قمار و ...) به دست آمده را پنهان کرده و به جای آن منشایی قانونی میسازد.

پولی که از طریق فعالیتهای مجرمانه به دست میآید، کثیف (dirty) است. به همین دلیل با پنهان شدن منبع پول کثیف در واقع فرآیند شست و شوی این کثیفی انجام میشود. بنابراین پولشویی به زبان ساده یعنی منشا تولید پولِ خلاف را قانونی جلوه دادن.

در ادامه به انواع پولشویی، مصادیق و مجازاتهای این پدیده خواهیم پرداخت.

نحوه عملکرد پولشویی چگونه است؟

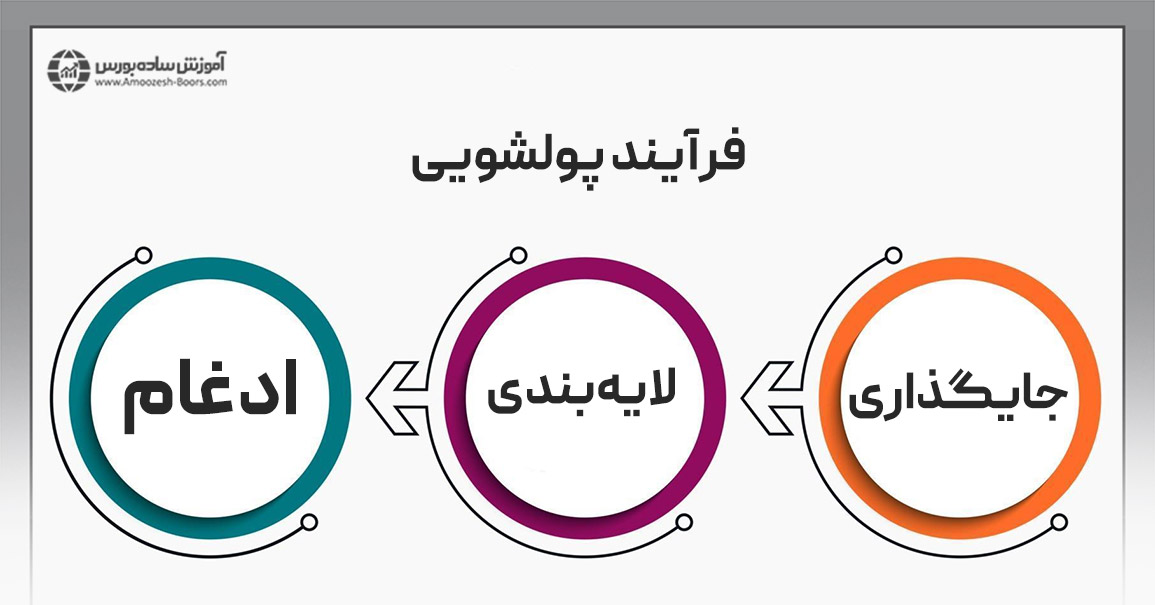

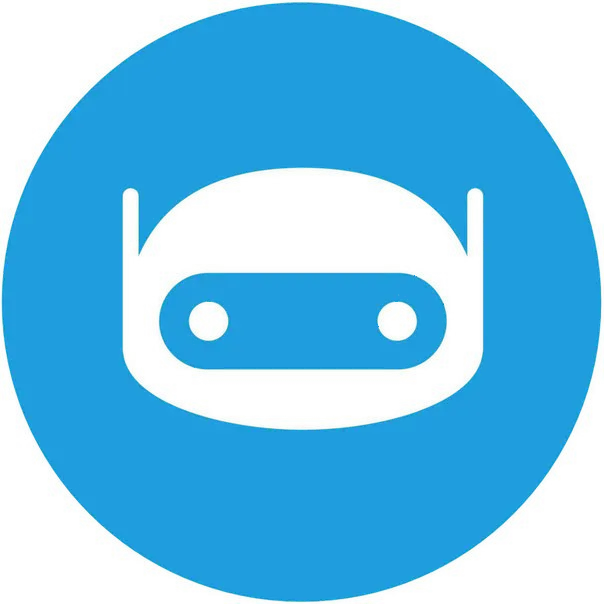

فرایند پولشویی معمولا در سه مرحله انجام میشود:

۱- جایگذاری

در مرحله اول، پول کثیف به شکل مخفیانه در سیستم مالی قانونی تزریق میشود. فرض کنید که مجرم در کنار فعالیتهای مجرمانه خود، صاحب یک رستوران نیز هست که سعی میکند از طریق آن پولشویی کند. بنابراین این شخص، درآمد روزانه حاصل از فروش غذا در رستوران خود را چند برابر معمول گزارش کرده و پول رستوران را با پول کثیف ترکیب کرده و به حساب بانکی رستوران واریز میکند.

۲- لایه بندی

در این مرحله با استفاده از تراکنشها و ترفندهای حسابداری، منبع پول پنهان میشود. لایه بندی اغلب شامل انتقال پول از طریق چندین تراکنش، حساب و شرکت است. به عنوان مثال، رستورانی که درآمد آن بسیار زیاد شده باید مالیات زیادی بپردازد. به همین دلیل، مجرم درآمد رستوران را (هم برای پولشویی بیشتر و هم طبیعی جلوه دادن درآمد رستوران) در بازارهای مالی مثلا املاک و مستغلات سرمایه گذاری میکند.

حتی ممکن است پول کثیف در شرکتهای صوری یا کاغذی سرمایه گذاری شود تا پیگیری منبع پول برای نهادهای قانونی دشوارتر شود.

۳- ادغام

در مرحله آخر، پولی که به خوبی شسته شده از حساب قانونی خارج شده و در جهت هدف مورد نظر مجرمان استفاده میشود. این پول یا به صورت قانونی سرمایه گذاری میشود و یا با داراییهای گرانقیمت مانند جواهرات و اتومبیل مبادله میشود.

کلیت فرآیند پولشویی بدین شکل است اما الزامی در وجود تمام این مراحل نیست.

انواع پولشویی چیست؟

روشهای رایج پولشویی شامل موارد زیر میشوند:

۱- اسمورفینگ (smurfing) یا ساختارسازی

در این نوع پولشویی، مجرم پول بسیار زیادی را بین سپردههای کوچک متعددی تقسیم میکند تا از شناسایی منبع آنها جلوگیری کند.

۲- استفاده از حسابهای بانکی خارجی

برخی از کشورها، قوانین کمتر سختگیرانهتری نسبت به پولشویی دارند. بنابراین برخی از مجرمان با استفاده از روشی که به نام قاطران (mules) معروف است، مقادیر زیادی پول نقد را به صورت مخفیانه از مرزها عبور میدهند و در نهایت به یک حساب بانکی خارجی در کشور مورد نظر واریز میکنند.

۳- پولشویی مبتنی بر تجارت

یکی از جدیدترین و پیچیدهترین روشهای پولشویی، فعالیتهای تجاری است. در این روش، نقل و انتقال پول از طریق بیشتر از حد یا کمتر از حد ارزشگذاری کردن فاکتور خرید یک کالا انجام میشود. برای مثال میتوان به حراج آثار هنری با قیمتهای نامتعارف و هویت نامعلوم خریدار و فروشنده اشاره کرد. از آنجایی که ارزش آثار هنری قابل تخمین نیست، تالارهای حراج این آثار به مکان امنی برای فعالیتهای پولشویی تبدیل شدهاند.

۴- سایتهای فریلنسری

فعالیت پولشویی میتواند از طریق سایتهای فریلنسری همچون Fiverr یا Freelancer.com نیز انجام شود. این سایتها وجوه کارفرما را در حسابی قفل میکنند تا زمانی که فریلنسر کار مورد نظر آنها را به اتمام رساند، وجه به او پرداخت شود. مجرم میتواند پول حاصل از فعالیتهای مجرمانه را به یکی از این سایتها واریز کرده و سفارش کاری ثبت کند و همکار او به عنوان فریلنسر، شغل را قبول کرده و در نهایت پول به حساب او واریز میشود.

از دیگر انواع روشهای پولشویی میتوان به موارد زیر اشاره کرد:

- سرمایه گذاری در کالاهایی مانند طلا و جواهرات (این کالاها میتوانند به راحتی به سایر حوزهها منتقل شوند).

- خرید و فروش داراییهای با ارزش همچون ملک، اتومبیل، قایق و ... .

- قمار و پولشویی در کازینو

- جعل و استفاده از شرکتهای صوری (شرکتهای غیر فعالی که فقط روی کاغذ وجود دارند).

- استفاده از کسب و کارهایی که با پول نقد در ارتباط هستند (برای مثال رستوران، کازینو و سینما).

- سرمایه گذاری خارجی

مثال پولشویی؛ شستشوی پول از طریق سرمایه گذاری

یکی از روشهای پولشویی استفاده از سرمایه گذاری خارجی است بدین طریق که پول نقد کثیف یا غیرقانونی از طریق یک سرمایه گذار خارجی وارد کشور و سیستم مالی قانونی آن میشود.

برای مثال، یک سازمان جنایتکار میتواند با یک سرمایه گذار خارجی توافق کرده و یک میلیون دلار پول نقد خود را به این فرد بسپارد. سرمایه گذار پس از برداشت حق الزحمه خود، باقی پول را در یکی از شرکتهای صوری متعلق به سازمان جنایتکار، سرمایه گذاری میکند.

هجوم نقدینگی از سمت خارج غیر طبیعی جلوه نمیکند و مجرمان میتوانند پس از برگشت پول به شرکت صوری، با استفاده از روشهای مختلفی آن را برداشت کنند. برای مثال، آنها میتوانند این پول را در یک کسب و کار دیگر متعلق به خود سرمایه گذاری کنند؛ مجرمان به این کسب و کار برای انجام فعالیتهای تجاری، وام میدهند.

شرکتی که وام را گرفته پس از بازگرداندن پول نقد به مجرمان، در ظاهر وام را نکول میکند (اعلام ورشکستگی کرده به همین دلیل توانایی مالی بازپرداخت قسطها را نخواهد داشت). بدین شکل ضرر برای شرکت صوری اول ثبت میشود و مالیات آن نیز کاهش پیدا میکند. همان طور که مشاهده کردید پس از دو بار شستن پول، در نهایت پول کثیف به پول پاک تبدیل شد.

مجازات پولشویی چیست؟

طبق ماده ۹ قانون مبارزه با پولشویی در ایران، مجازات پولشویی شامل موارد زیر میشود:

- جزای نقدی مجرم معادل وجوه یا ارزش مالی پولشویی است.

- اگر جمع اموال پولشویی و عواید آن تا ۱ میلیارد تومان باشد، علاوه بر جزای نقدی مجرم به حبس تعزیری درجه پنجم محکوم میشود.

- اگر جمع اموال پولشویی و عواید آن بیشتر از ۱ میلیارد تومان باشد، علاوه بر جزای نقدی مجرم به حبس تعزیری درجه چهارم محکوم میشود.

به نقل از وبسایت مرکز پژوهشهای مجلس شورای اسلامی، مرتکبین جرم پولشویی علاوه بر استرداد درآمد و عواید حاصل از ارتکاب جرم (مشتمل بر اصل و منافع حاصل) به جزای نقدیای معادلِ یک چهارم عواید حاصل از جرم محکوم میشوند که باید به حساب درآمد عمومی نزد بانک مرکزی جمهوری اسلامی ایران واریز گردد.

مصادیق پولشویی چیست؟

به طور کلی مصادیق پولشویی در ایران به سه دسته تقسیم میشوند:

۱- یکی از مصادیق پولشویی، استفاده مجرم از منافع حاصل از اصل جرم پولشویی است. به عبارت دیگر تحصیل، تملک، نگهداری یا استفاده از عواید حاصل از ارتکاب جرائم (با علم به منشأ مجرمانه آن) مشمول جرم پولشویی است. برای مثال، فرد با اینکه میداند مالی که در حال استفاده از آن است از طریق فرآیند پولشویی به دست آمده، مجرم است.

۲- یکی دیگر از مصادیق پولشویی، مبادله پول برای پنهان کردن منبع مجرمانه آن است. به عبارت دیگر تبدیل، مبادله یا انتقال عوایدی به منظور کتمان کردن منشأ مجرمانه پول (با علم به اینکه به طور مستقیم یا غیرمستقیم از طریق ارتکاب جرم به دست آمده) یا کمک کردن به فردی که مرتکب جرم منشا یا اصلی شده است. برای مثال، اگر شخصی با علم به اینکه پولی در اثر فروش مواد مخدر به دست آمده اما اقدام به صدور فاکتور یک کالا به ازای آن کند، مجرم است چون سعی کرده منشا پول را ناشی از فروش یک کالا نشان دهد.

۳- سومین مصداق پولشویی، پنهان کردن منشا پول مجرمانه است. به عبارت دیگر کتمان کردن منشأ، منبع، محل، نقل و انتقال، جابه جایی یا مالکیت عوایدی که به طور مستقیم یا غیرمستقیم در نتیجه جرم تحصیل شده باشد. برای مثال، مجرم منشا پول را پنهان میکند و یا نقل و انتقالاتی که منجر به پاک شدن آن شده است را پنهان میکند.

روش تشخیص پولشویی

از جمله روشهای تشخیص پولشویی که توسط نهادهای قانونی انجام میشود، میتوان به موارد زیر اشاره کرد:

- فعالیتهای مالی غیر معمولی نسبت به الگوهای تراکنشات مالی معمول افراد.

- سپردهگذاری حجم زیادی از پول در حسابهای بانکی بدون مشخص بودن منبع آن.

- مجرمان از پاسخ دادن به سوالاتِ جزئی در خصوص منبع پول طفره میروند یا تدافعی عمل میکنند.

- در اطلاعاتی که مجرمان ارائه میکنند، اختلاف نظر وجود دارد.

- مبالغ هنگفتی توسط یک شخص ثالث در شرکت مجرمان بدون هیچ گونه توضیحی سرمایه گذاری میشود.

- تراکنشهای مالی بسیار پیچیده.

- خرید مقدار زیادی ارز دیجیتال با استفاده از یک ارز فیات (دلار، یورو و ...) مخصوصا در دوران رکود بازار ارزهای دیجیتال.

- خرید مقدار زیای جواهرات و شمشهای طلا.

- تغییر مکرر حسابداران به علت جلوگیری از آشنایی کامل حسابداران با فعالیتهای پولشویی مجرمان.

- وجود کسب و کارهای نقدی که درآمد هنگفت مشکوک دارند. مانند رستوران، جواهرفروشی، نمایندگی خودرو و صرافی.

روشهای پولشویی در سیستم بانکی

پولشویی در سیستم بانکی با استفاده از روشهای زیر انجام میشود:

- استفاده از ابزارهای بانکی همچون حوالجات بانکی

- انتقال تلگرافی برای جابهجا کردن پول در سطح بین المللی

- اسمورفینگ یا ساختاربندی؛ ایجاد سپردههای کوچک متعدد برای جلوگیری از گزارش معاملات نقدی مشکوک (حسابها میتواند به اسم بستگان شخص ثالث، اسامی جعلی یا شرکتهای صوری باشند).

- خرید سهام کنترلی در یک بانک در کشوری با قوانین ضعیف در برابر پولشویی و انتقال پول از بانک بدون مورد پرسش قرار گرفتن.

- موسسات مالی غیربانکی مانند صرافیها.

بانکها چگونه میتوانند از پولشویی جلوگیری کنند؟

بانکها میتوانند برای مبارزه با پولشویی از فعالیتهایی مانند احراز هویت (KYC)، ارزیابی بایسته مشتری (CDD)، غربالگری مشتری، گزارش تراکنشات مشکوک و ... استفاده کنند.

پولشویی در دنیای اینترنت

ظهور اینترنت فرآیند قدیمی پولشویی را به ابزارهای نوین مجهز کرده است. برای مثال، میتوان به موارد زیر که گاهی ردیابی واریز و برداشت پول را عملا غیر ممکن میکنند، اشاره کرد:

- موسسات بانکی آنلاین و خدمات پرداخت آنلاین ناشناس

- نقل و انتقالات همتا به همتا (P2P) با تلفنهای همراه

- سرورهای پروکسی و نرم افزارهای ناشناس کننده

پولشویی و ارزهای دیجیتال

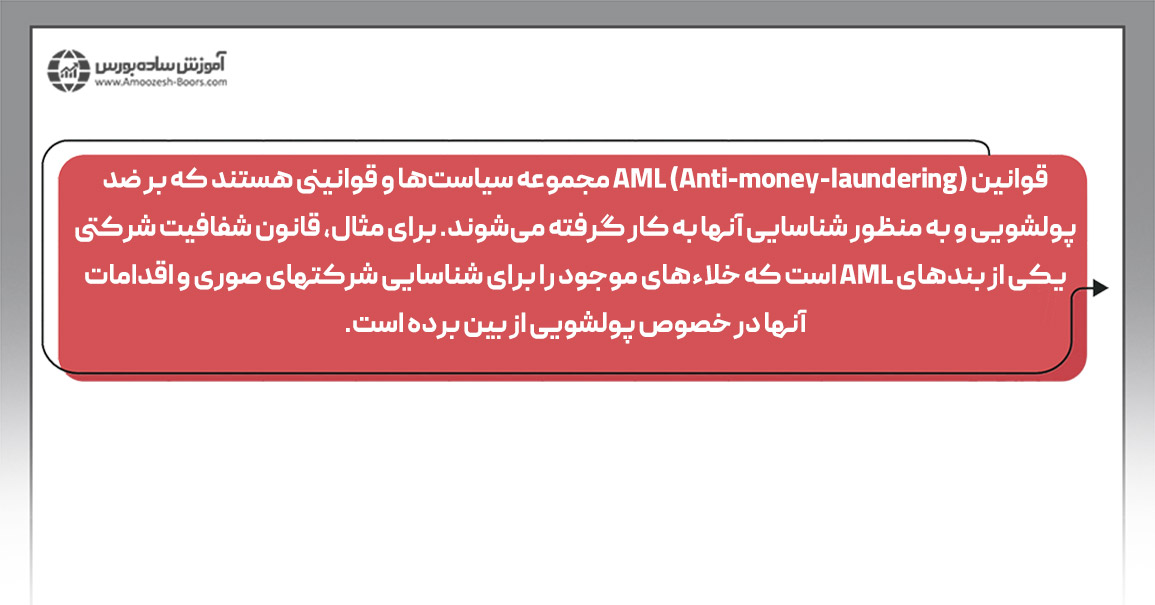

جدیدترین شکل پولشویی با استفاده از ارزهای دیجیتال همچون بیت کوین انجام میشود. در واقع به دلیل ناشناس بودن نسبی هویت کسانی که از طریق ارزهای دیجیتال تراکنش مالی انجام میدهند، این روش پولشویی رواج زیادی یافته است.

علت محبوبیت این روش پولشویی در میان مجرمان، کُند بودن قوانین AML در رسیدگی به انواع جدیدتر جرایم سایبری است. در واقع، عمده قوانین این سازمان بر اساس شناسایی پولشویی از طریق سیستم بانکی سنتی به وجود آمده است.

انواع روشهای پولشویی با ارزهای دیجیتال

مجرمان در دنیای ارزهای دیجیتال با استفاده از روشهای مختلفی به پولشویی میپردازند که در ادامه به توضیح آنها خواهیم پرداخت.

۱- اسمورفینگ (Smurfing): در اینجا فرآیند اسمورفینگ به جای بانک از طریق ارزهای دیجیتال انجام میشود بدین طریق که حجم زیادی از یک ارز فیات از طریق چندین تراکنش ارز دیجیتال در اختیار افراد دیگری قرار میگیرد.

۲- ترکیب (Mixing): این سرویسها برای پنهان کردن تاریخچه تراکنشهای یک ارز دیجیتال از ترکیب ارزهای رمزنگاری شده چندین کاربر استفاده میکنند.

۳- تراکنشهای برون مرزی (Offshore Transactions): حسابهای خارج از کشور برای پنهان کردن منبع وجوه توسط مجرمان استفاده میشوند.

۴- خدمات مستقر در حوزههای قضایی پرخطر: مجرمان از این خدمات در مناطقی که به دلیل نقص در سیستمهای مبارزه با پولشویی (AML) یا مبارزه با تامین مالی تروریسم (CFT) مشخص شدهاند، استفاده میکنند.

۵- صرافیهای فیات: این صرافیها، ارز دیجیتال را به پول نقد تبدیل میکنند. فرآیند این روش مغایر با جریان اصلی همتا به همتا (P2P) است.

۶- تغییر صرافی: مجرمان از چندین صرافی ارز دیجیتال برای نقل و انتقال وجوه خود استفاده میکنند و همین نکته ردیابی پول را دشوار میکند.

۷- پرایوسی کوینها: برخی از بلاک چینها با استفاده از تکنیکهای رمزنگاری پیشرفته مبالغ تراکنشها، آدرسها و سایر اطلاعات را مخفی میکنند و مجرمان از آنها برای پولشویی استفاده میکنند.

۸- پلتفرمهای قمار: مجرمان از ترکیبی از حسابهای ناشناس و قابل شناسایی در پلتفرمهای قمار ارز دیجیتال استفاده میکنند و از طریق شرط بندیهای هماهنگ با همکارانشان، پول کثیف جا به جا میشود.

مسئولیت تشخیص پولشویی با چه نهادی است؟

بسیاری از مراجع قانونی به طور مرتب، فعالیتهای مشکوک به پولشویی را رصد میکنند.

۱- در آمریکا، FBI و RSI تحقیقات مربوط به پولشویی را انجام میدهند.

۲- در سازمان ملل، شبکه بین المللی اطلاعات پولشویی (IMoLIN) در تحقیقات مربوط به پولشویی به کشورهای جهان کمک میکند.

۳- گروه ویژه اقدام مالی (FATF) توسط سران G7 برای مبارزه با پولشویی در سطح ملی و بین المللی به وجود آمده است.

هر دو نهاد IMoLIN و FATF با اینترپل و پلیس داخلی کشورهای G7 (آمریکا، کانادا، بریتانیا، فرانسه، آلمان، ایتالیا و ژاپن) همکاری میکنند.

اثرات پولشویی در اقتصاد چیست؟

پولشویی در اقتصاد اثرات منفی بسیاری میگذارد که در ادامه به آنها میپردازیم.

۱- تقاضای پول

با ورود سریع و کنترل نشده پول به یک کشور (که قوانین سختگیرانهای در خصوص پولشویی ندارد)، میزان مصرف به ویژه مصرف کالاهای لوکس افزایش مییابد. با این حال نرخهای بالای بهره، تورم، بیکاری و مشکلات اقتصادی در کشور نیز وجود دارد.

سیگنالهای نادرست فعالیتهای پولشویی از اتخاذ تدابیر اقتصادی لازم برای حل مشکلاتی چون تورم بالا و کسری بودجه به خصوص در کشورهای در حال توسعه جلوگیری میکند.

۲- رشد اقتصادی

کشوری که حجم پول در آن بالاست، احتمال تبدیل شدنِ آن به محلی برای فعالیتهای پولشویی وجود دارد. چنین کشوری، مطلوب سرمایه گذاران خارجی و پول قانونی آنها نیست چون ریسک سرمایه گذاری در آن بالاست. بنابراین رشد پایدار در بلندمدت کاهش پیدا میکند.

۳- توزیع درآمد

ورود پول کثیف به اقتصاد و سیستم مالی یک کشور، پیامدهای اجتماعی نیز دارد. یکی از مهمترین پیامدها، ایجاد شکاف بین افراد از نظر توزیع درآمد و افزایش تمایل به ارتکاب جرم است. از طرف دیگر، فرار مالیاتی پول کثیف در اقتصادهای غیر رسمی یا کشورهای در حال توسعه رایج است. در نتیجه بار مالیات بر دوش افراد و سازمانهایی خواهد بود که در بخش قانونی و رسمی فعالیت میکنند و این نیز به نوبه خود اثری منفی بر توزیع درآمد خواهد گذاشت.

۴- درآمد مالیاتی و کسری بودجه

از آنجایی که کشورها از درآمد حاصل از پولشویی، مالیاتی دریافت نمیکنند افزایش این فعالیتهای مجرمانه موجب کاهش درآمد مالیاتی کشور میشود و اگر هزینهها از درآمدها بیشتر شوند، دولت دچار کسری بودجه میشود. کسری بودجه نیز خود منجر به مشکلات اقتصادی بسیاری در کشور میشود.

تاریخچه پولشویی

تاریخچه پولشویی به دوران باستان برمیگردد. در آن زمان برخی از مردم، اموال خود را به دلیل جلوگیری از تصاحب توسط دولت یا پادشاهی یا فرار از مالیات مخفی میکردند. آنها حتی ممکن بود اموال خود را به یک کشور دوردست بفرستند و در یک کسب و کار سرمایه گذاری کنند.

- آمریکا در دهه ۱۹۳۰ برای مبارزه با فروش الکل، در دهه ۱۹۸۰ برای مبارزه با فروش مواد مخدر و در سال ۲۰۰۱ پس از حمله ۱۱ سپتامبر برای مبارزه با تروریسم، قوانین ضد پولشویی خود را به روزتر و محکمتر کرد.

از سال ۲۰۰۲ تمام کشورها قوانین ضد پولشویی خود را به روز کردند. به طوری که از آن زمان تاکنون چندین موسسه مالی و گروه بانکداری به جرم فعالیتهای پولشویی جریمه شدهاند.

در این مقاله به پولشویی و انواع آن پرداخته و دانستیم که پولشویی فرآیند قانونی کردن منشا پولی است که از طریق فعالیتهای مجرمانه به دست آمده است. البته مساله مهتر از پولشویی به دست آوردن پول بسیار آن هم به شکل قانونی است و ابزاری که در این راه به شما کمک میکند دانش اقتصاد کلان است. با استفاده از این دانش میتوانید چرخههای اقتصادی را تشخیص داده و بر مبنای آنها در انواع بازارهای مالی سرمایه گذاریهای موفقی داشته باشید.

- در دوره اقتصاد کلان، این دانش پولساز به زبان ساده و به شکلی کاربردی آموزش داده میشود.

در پایان، پیشنهاد میکنیم جهت آشنایی با سایر موضوعات اقتصادی از مقالات زیر استفاده کنید.

سوالات متداول

۱- پولشویی چیست و چه مجازاتی دارد؟

پولشویی فرآیندی است که مجرمان برای پنهان کردن منبع غیرقانونی درآمد خود از آن استفاده میکنند. مجازات پولشویی در ایران شامل جزای نقدی (معادل ارزش ریالی پولشویی و عواید حاصل از آن) و حبس تعزیری است.

۲- پولشویی با چه روشهایی انجام میشود؟

روشهای مختلفی برای پولشویی وجود دارد؛ اسمورفینگ یا ساختارسازی، استفاده از شرکتهای صوری و سرمایه گذاری خارجی، ترکیب پول با درآمد حاصل از یک کسب و کار، سایتهای فریلنسری، فعالیت در کازینو، قمار، ارزهای دیجیتال و ... .