| عنوان | توضیحات |

|---|---|

| نام شرکت | شرکت بیمه اتکایی ایرانیان |

| نماد | اتکای |

| سال تاسیس | اسفند 1388 |

| سال عرضه اولیه | آبان 1393 |

| موضوع فعالیت | بیمه و صندوق ازنشستگی بجز تامین اجتماعی |

| منابع درآمدی | درآمد از عقد بیمه نامه جدید |

| تاثیر دلار | افزایش نرخ دلار بصورت غیر مستقیم منجر به رشد درآمد های غیرعملیاتی شرکت میشود |

| سهامداران عمده | تامین آتیه سرمایه انسانی گروه مالی پاسارگاد 11% / ش بیمه پاسارگاد 9% / ش گروه ارزش آفرینان پاسارگاد 5% / ش س فرهنگیان 4% / بازرگانی همقدم 4% |

نماد اتکای (شرکت بیمه اتکایی ایرانیان) براساس موافقت بیمه مرکزی جمهوری اسلامی ایران و سازمان بورس و اوراق بهادار، در تاریخ ۱۳۸۸/۱۲/۲۲ تحت شماره ۳۷۰۳۷۳ و شناسه ملی ۱۰۳۲۰۲۰۲۵۲۲ در اداره کل ثبت شرکتها و موسسات غیر تجاری تهران به ثبت رسیده است. پروانه فعالیت شرکت برای انجام عملیات بیمه اتکایی در کلیه رشته های بیمه ای نیز در تاریخ ۱۳۸۸/۱۲/۲۵ توسط بیمه مرکزی جمهوری اسلامی ایران صادر و اولین قرارداد اتکایی قبولی شرکت در تاریخ

۱۳۸۸/۱۲/۲۶ منعقد شده است. سهام شرکت اولین بار در تاریخ ۱۳۹۰/۱۲/۲۴ در بازار پایه توافقی معامله شد. شرکت از تاریخ ۱۳۹۳/۰۸/۲۱ در بازار فرا بورس پذیرفته شده است و معاملات سهام شرکت در حال حاضر در بازار دوم فرابورس انجام می شود.

عوامل موثر بر درآمد شرکت اتکای

حق بیمه های دریافتی توسط این صنعت منبع اصلی برای سرمایه گذاری و ایجاد درآمد محسوب میشود،تنها با سرمایه گذاری مبالغ حاصل از عملیات بیمه گری می تواند سود موثری ایجاد نماید

وجود رکود عمیق در اقتصاد، برآورده نشدن کامل توقعات ناشی از توافق برجام در گسترش مناسبات و همکاریهای اقتصادی بین المللی و برداشته شدن تحریم ها، بالا بودن نرخ سود بانکی ، فروش اوراق بدهی با نرخهای بالای سود به منظور تامین مالی و پرداخت بدهی های دولت، نوسانات شدید قیمت نفت ، تغییرات مدیریتی در سازمان بورس و اوراق بهادار و هیجانات ناشی از اتفاقات سیاسی در دنیا ، عوامل موثر بر صنعت بیمه و محیط پیرامون شرکت می باشد

بیشترین درآمدشرکت به افراد حقیقی است و تورم و افزایش قیمت ها منجر به کاهش توان پرداخت حق بیمه میگردد.

عوامل تاثیر گذار بر هزینه های اتکای

ادامۀ حیات شرکتها و سایر بنگاهها در بازار آزاد که در آن رقابت روزبهروز شدیدتر و بیرحمانهتر میشود بدون برخورداری از سطحی مطلوب از اثربخشی در دستیابی به اهداف و کارآیی و صرفۀ اقتصادی و مدیریت بهینۀ منابع امکانپذیر نیست.

به طور معمول باقی ماندن شرکتها در عرصۀ رقابت در یک صنعت رقابتی به دو طریق امکانپذیر است. افزایش درآمدها و کاهش هزینهها. بخش عمدهای از هزینهها در صنعت بیمه به عملیات بیمهای شرکت مربوط میشود که خسارتها و هزینههای جانبی بیمهای مربوط نمونهای از آنهاست و مدیریت اینگونه هزینهها کاملاً تخصصی است؛ اما بخش دیگری از هزینهها در شرکتهای بیمه همچون دیگر شرکتها به هزینههای عمومی و اداری و پرسنلی بازمیگردد.

حقوق پرداختی به پرسنل شرکت، هزینۀ شعب نمونهای از این هزینهها به شمار میروند. در این گزارش سعی شده است که هزینههای عمومی، اداری و پرسنلی شرکتهای صنعت بیمه به لحاظ کمی و کیفی مورد بررسی قرار گیرند. جامعۀ آماری مورد بررسی در این گزارش شرکتهای پذیرفتهشده در بورس اوراق بهادار تهران و فرابورس ایران است

بخش عمدهای از هزینههای عمومی و اداری و پرسنلی از سوی شرکتهای بیمه در شعب این شرکتها صرف میشود.

ﺷﺮﻛﺖﻫﺎی ﺑﻴﻤﻪ نیز با هدف اراﺋـﻪی ﺧـﺪﻣﺎت بیمهای مثل ﺗـﺄﻣﻴﻦ ﺧﺴﺎرت اﺣﺘﻤﺎلی ﺑﻴﻤﻪﮔﺬاران در ازای درﻳﺎﻓﺖ ﺣﻖ بیمه، ﺗﺄﺳﻴﺲ ﺷﺪهاﻧﺪ. اﻳـﻦ ﻣﺆﺳﺴـﺎت ﻋـﻼوه ﺑـﺮ ﻋﻤﻠﻴﺎت ﺑﻴﻤﻪای ﻣﺴﺘﻘﻴﻢ، به ﻣﻨﻈﻮر واگذاری ﺑﺨﺸﻲ از ﺗﻌﻬﺪات ﺧﻮد و اراﺋﻪی ﭘﻮﺷـﺶﻫـﺎی ﻣﺮﺑـﻮط ﺑـﻪ ﺧﻄﺮات ﺑﻴﻤﻪ ﺷﺪه ﺑﻪ اﻣﺮ بیمههای اتکایی نیز میپردازند. در این بخش به توضیح برخی از هزینههای شرکتهای بیمه خواهیم پرداخت:

تاثیر نرخ ارز بر اتکای

با توجه به ميزان قابل توجه سپرده هاي بانكي و دارايي هاي ارزي شركت مي تواند بر درآمد هاي سرمايه گذاري، درآمد هاي غير بيمه اي , مطالبات و بدهي هاي ارزي و نيز استقبال عمومي جامعه نسبت به بيمه هاي عمر تاثير گذار باشد .مسائل ارزی از سه جنبه بر صنعت بیمه اثرگذار بوده که شامل درآمد، هزینه و مسائل اتکایی است.به نحوی که به خاطر افزایش نرخ ارز که نیاز به منابع ارزی را افزایش داده و از سوی دیگر سرمایه کارخانه هارا به لحاظ ارزشی بالا برده است باید حق بیمه نیز افزایش یابد و این موضوع روی درآمد شرکت های بیمه و بزرگ شدن کیک بیمه ای در اقتصاد کشور اثرگذار خواهد بود.صنعت بیمه نه توان بیمه کردن نوسانات نرخ ارز را دارد و نه در دنیا این موضوع خیلی مرسوم است. به این معنی که ۹۵ درصد کشورها ریسک های سیستماتیک را بیمه نمی کنند. چرا که نمی توان ریسکی را بیمه کرد که بخش عمده ای از کشور از آن اثر می پذیرد.اکنون پیش بینی اقتصاد ایران با مشکلات بسیاری مواجه است و بنابراین تغییرات نرخ ارز نیز اثرات مثبت و یا منفی بر روی آن به جای می گذارد. بنابراین فعالان اقتصادی انتظار دارند تا بتوان اقتصاد را به صورت پیش بینی پذیرداشته باشند .

سایر عوامل سود و زیان موثر بر اتکای

دسترسی کامل و به روز به این بخش از تحلیل های 300 سهم معروف بازار، مختص اعضای VIP میباشد اما چکیده این مطالب را می توانید به صورت رایگان در کانال تلگرام ما داشته باشید.

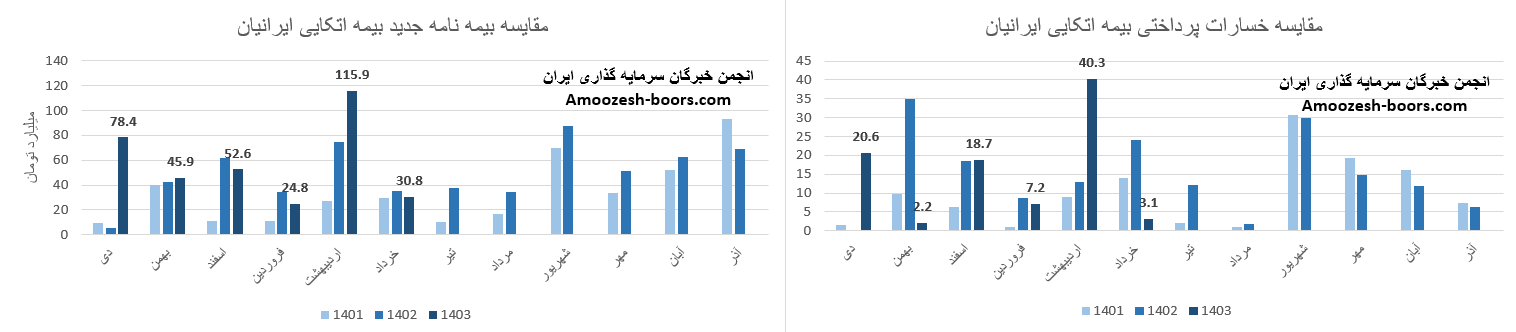

بر اساس عملکرد ماهانه نماد اتکای ( اتکایی )، حق بیمه صادره در خرداد ماه با افت 73 درصدی نسبت به ماه گذشته به مبلغ 30.8 میلیارد تومان رسیده است، خسارات پرداختی اتکای 3.1 میلیارد تومان در این ماه شده است که کاهش 92 درصدی نسبت به ماه گذشته را نشان میدهد.

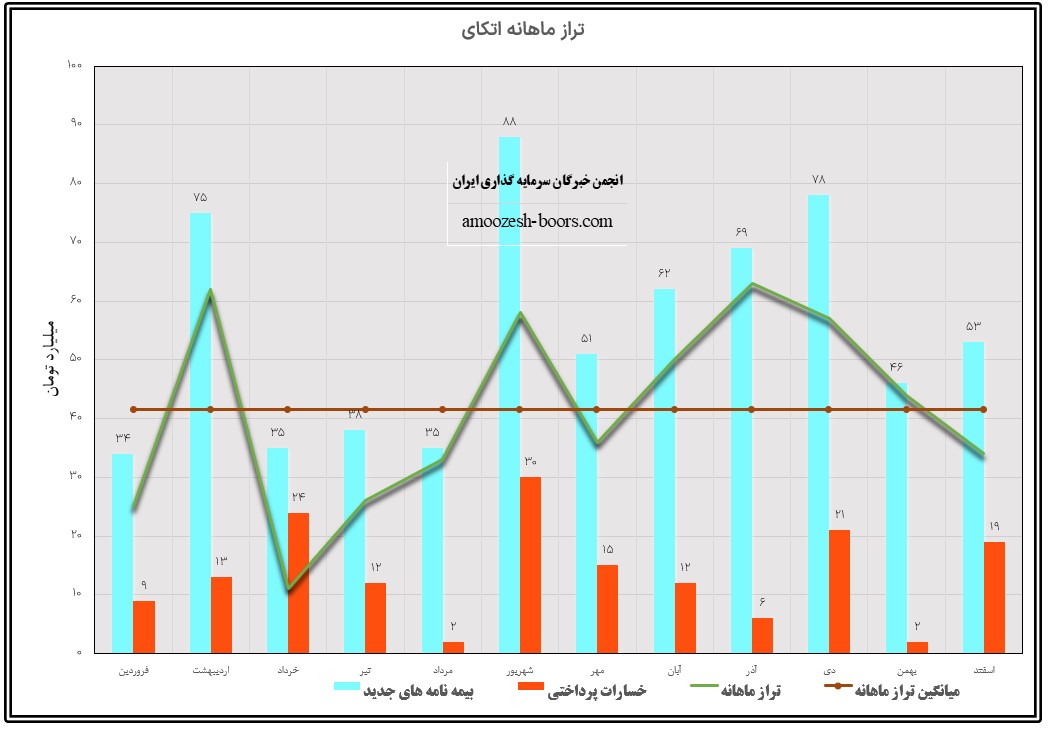

تراز نماد اتکای مثبت 891% را نشان میدهد.

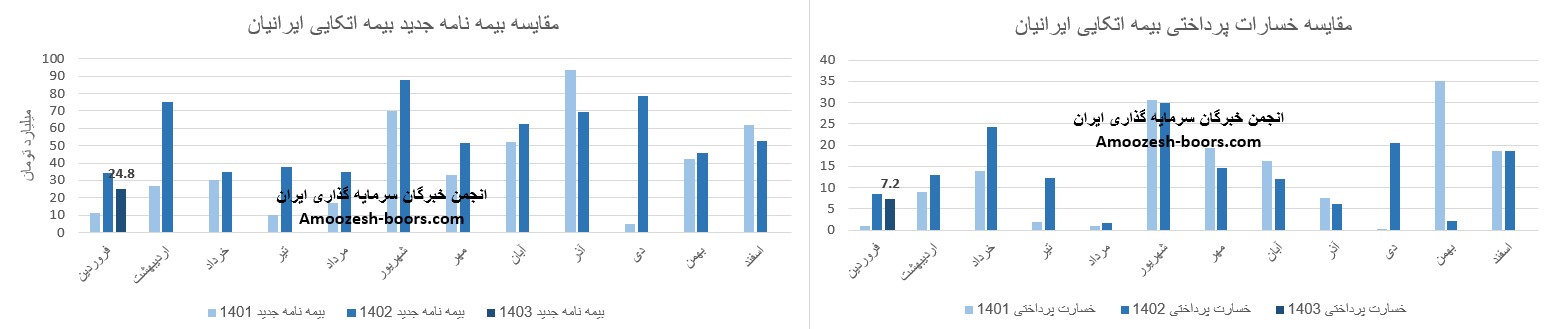

مجموع عملکرد 6 ماهه اتکای از محل فروش حق بیمه 37% نسبت به مدت مشابه افزایش داشته است.

برای مطالعه بیشتر در صنعت بیمه :

درآمد ماهانه بیمه اتکایی ایرانیان ( اتکایی ) از محل حق بیمه صادره در اردیبهشت ماه 115.9 میلیارد تومان بود که در مقایسه با ماه گذشته 367% رشد داشته است، همچنین خسارات پرداختی در این ماه با افزایش 460 درصدی به مبلغ 40.3 ملیارد تومان رسیده است.

برای مطالعه بیشتر در صنعت بیمه :

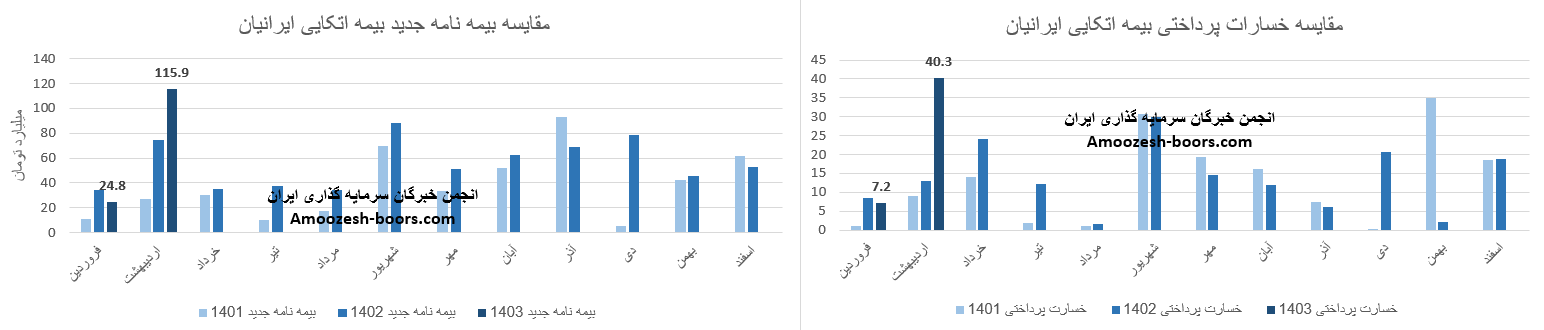

بیمه اتکایی ایرانیان در فروردین ماه از محل حق بیمه صادره مبلغ 24.8 میلیارد تومان را به عنوان درامد شناسایی نمود، همچنین در این ماه به میزان 7.2 میلیارد تومان نیز به عنوان خسارات پرداختی گزارش نمود.

تراز عملیاتی بیمه اتکایی ایرانیان مثبت 244% گزارش شده است.

برای مطالعه بیشتر در صنعت بانک :

مجمع عمومی عادی سالانه شرکت در تاریخ یکشنبه مورخ ۲۰ اسفند ماه سال ۱۴۰۲ و با حضور بیش از ۶۵ % از سهامداران برگزار گردید که در آن ضمن تصویب دستور جلسه، از مبلغ 514 ريال حدود 39 درصد معادل 200 ريال به عنوان سود تقسیمی بین سهامداران تقسیم شد.

به اطلاع سهامداران گرامی میرساند سود سهام عملکرد سال مالی منتهی به ۱۴۰۲/۰۹/۳۰ کلیه سهامدارانی که در زمان برگزاری مجمع عمومی عادی سالیانه در تاریخ ۱۴۰۲/۱۲/۲۰ سهامدار شرکت و در سامانه سجام ثبت نام نموده باشند بر اساس زمان بندی ذیل پرداخت خواهد شد:

سهم اتکای (شرکت بیمه اتکائی ایرانیان) در اسفند ماه سال 1402 حدود مبلغ 53 میلیارد تومان بیمه نامه جدید صادر کرده که این میزان در مقایسه با ماه گذشته 15% افزایش پیدا کرده است.

همچنین نماد اتکای در اسفند ماه مبلغ 19 میلیارد تومان به بیمه نامه های خود خسارت پرداخت کرده که این میزان با افزایش 850 درصدی نسبت به ماه گذشته روبرو شده است.

لذا با توجه به آمار مذکور تراز اسفند ماه اتکای با 23% کاهش در مقایسه با ماه گذشته به مثبت 34 میلیارد تومان رسیده است.

بیشترین حق بیمه اعطایی اتکای در اسفند ماه:

درآمد های بیمه ای: 148 میلیارد تومان که نسبت به دوره مشابه گذشته 47% افزایش یافته است.

سود عملیاتی: 134 میلیارد تومان که نسبت به دوره مشابه گذشتـه 50% کــــاهش یافته است.

سود خالــص: 109 میلیارد تومان که نسبت به دوره مشابه گذشتــه 48% کــــاهش یافته است.

EPS نماد اتکای: 95 ریال که نسبت به دوره مشابه گذشتــه 48% کــــاهش یافته است.

نماد اتکای (شرکت بیمه اتکایی ایرانیان) برای 9 ماهه باقیمانده سال مالی خود فروش حدود 663 میلیارد تومان از خدمات خود را پیشبینی کرده است.

سهم اتکای مقاومت مهم ناحیه ۴۹۰۰ ریال را پیش روی خود دارد که در صورت حفظ تقاضای به وجود آمده در سهم و عبور از این ناحیه، هدف بعدی سهم اتکای در میان مدت ناحیه مهم ۶۴۰۰ ریال در نظر گرفته خواهد شد. همچنین در صورت برگشت مجدد نزدیکترین حمایت به سهم اتکای ناحیه ۳۴۰۰ ریال در نظر گرفته خواهد شد.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد