| عنوان | توضیحات |

|---|---|

| نام شرکت | شرکت بانک ملت |

| نماد | وبملت |

| سال تاسیس | 1358 |

| سال عرضه اولیه | بهمن 1387 |

| موضوع فعالیت | بانک ها و موسسات اعتباری |

| منابع درآمدی | درآمد از تسهیلات اعطایی |

| تاثیر دلار | افزایش نرخ دلار منجر به شناسایی سود در بخش تسعیر ارز میشود |

| سهامداران عمده | دولت جمهوری اسلامی ایران 11 درصد / ص س بازارگردانی ملت 7 درصد / ص س واسطه گری مالی یکم 6 درصد |

سهم وبملت (بانک ملت) و سایر بانک ها مجموعا در حال حاضر 36 بانك و موسسه اعتباري غير بانكي ايراني تشکیل داده اند که با حدود 22566 شعبه و باجه در كشور با نظارت بانك مركزي به فعاليت مشغول ميباشند. از مجموع بانك هاي مورد اشاره، تعداد 4 بانك خارجي، 3 بانك دولتي تجاري، 5 بانك دولتي تخصصي و توسعه اي، 20 بانك غير دولتي تجاري، 2 بانك غير دولتي قرض الحسنه، 1 بانك مشترك ايراني و خارجي، 1 بانك متقاضي دريافت مجوزو 5 موسسه اعتباري ايراني غيربانكي مي باشند كه بانك ملت جزء بانك هاي غيردولتي تجاري محسوب مي شود. در حال حاضر10 بانك در بازار اول بورس فعاليت مي كنند كه بانك ملت يكي از نماد هاي فعال گروه بانك ها و موسسات اعتباري ميباشد.

فعالیت بانک وبملت

افتتاح و نگهداری حساب سپرده قرض الحسنه جاری، پس انداز و حسابهای سپرده سرمایه گذاری کوتاه مدت و بلند مدت و سایر حسابهای مشابه و صدور انواع کارت/ کارتهای مجاز و صدور انواع گواهی سپرده و همچنین اعطای انواع تسهیلات مالی و اعتباری به اشخاص حقیقی و حقوقی در قالب قوانین جاری کشور

اثر نرخ ارز بر درآمد وبملت

شوک ارزی میتواند موجب کاهش وامدهی بانکها، رشد مطالبات غیرجاری و افت رشد سپردههای کوتاهمدت و بلندمدت شود. در واقع نوسان نرخ ارز زمینه بروز انواع ریسکها از جمله ریسک معاملاتی، ریسک تبدیل، ریسک اعتباری، ریسک نرخ سود، ریسک نرخ تورم و مانند آن را برای نظام بانکی فراهم آورده و در نتیجه سودآوری بانکها کاهش میدهد. همچنین نوسان نرخ ارز عاملی تاثیرگذار و مثبت در افزایش نسبت مطالبات معوق به کل تسهیلات پرداختی بانکها است، زیرا موجب ایجاد ریسک اعتباری میشود که افزایش مطالبات معوق بانکها را به دنبال دارد.

عوامل تاثیرگذار بر هزینه های وبملت

با توجه به عدم تطابق سرر سيد دارايي ها و بدهي ها و يا تفاوت زماني در سرر سيد آنها، ممكن است موسسه مالي دچار زيان و يا كاهش سود در نتيجه تغييرات نرخ سود شود. سپرده ها، تسهيلات، اوراق قرضه و... در معرض ريسك نرخ سود ميباشند.

سایر عوامل سود وزیان بر وبملت

دسترسی کامل و به روز به این بخش از تحلیل های 300 سهم معروف بازار، مختص اعضای VIP میباشد اما چکیده این مطالب را می توانید به صورت رایگان در کانال تلگرام ما داشته باشید.

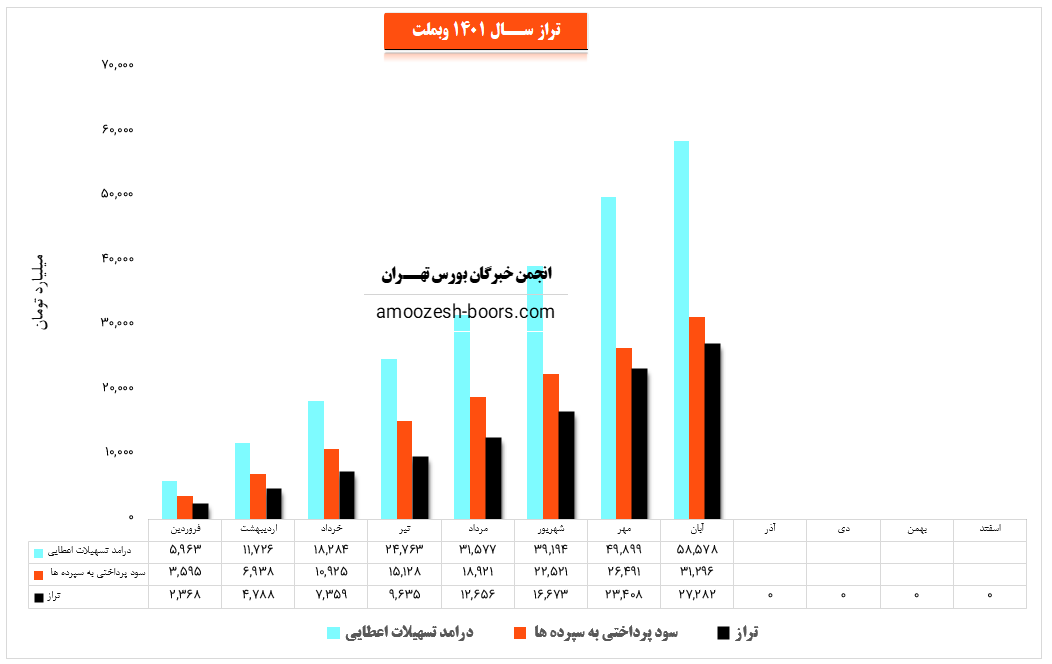

نماد وبملت (بانک ملت) در آبان ماه سال 1401 حدود مبلغ 58578 میلیارد تومان از محل تسهیلات اعطایی به افراد درآمد داشته که این میزان در مقایسه با ماه گذشته 17% افزایش پیدا کرده است.

همچنین این نماد وبملت در آبان ماه مبلغ 31296 میلیارد تومان به سپردههای خود سود پرداخت کرده که این میزان با افزایش 17 درصدی نسبت به ماه گذشته روبرو شده و لذا با توجه به آمار مذکور تراز وبملت با 17% رشد نسبت به ماه گذشته به 37282 میلیارد تومان رسیده است.

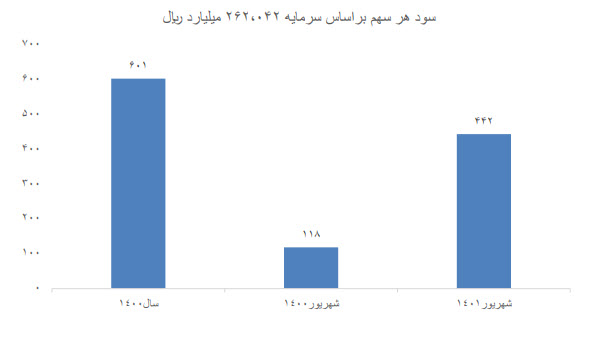

نماد وبملت (بانک ملت) در دوره شش ماهه میان دوره ای به ازای هر سهم 442 ریال سود محقق کرده است که نسبت به دوره مشابه سال قبل (275%) افزایش داشته است. سود خالص وبملت 274% رشد، جمع درآمدهای عملیاتی 97% رشد و هزینه های مالی 21% رشد داشته است.

سرمايه گذاري توسعه معين ملت از زیرمجموعه های نماد وبملت در 6 ماهه به سود ۵,۶۰۴,۴۶۶ میلیون ریالی رسیده است و گروه مالي ملت یکی دیگر از زیر مجموعه های بانک ملت در یک گزارش جالب در 6ماهه ۱۶,۴۲۲,۱۱۳ میلیون ریال سود خالص محقق کرده است و روی سود آوری بانک موثر میباشد .

نماد وبملت (بانک ملت) در دوره یک ماهه منتهی به 30 مهر ماه 1401، مبلغ 7,560.3 میلیارد تومان از محل سود تسهیلات خود درآمد داشته که 1 درصد کمتر از شهریور ماه است.

همچنین مبلغ 3,974.6 میلیارد تومان سود سپرده پرداخت نموده است که این رقم نیز 10 درصد افزایش نسبت به ماه قبل داشت . وبملت در این دوره تراز مثبت (90%) را ثبت کرده است. تراز نماد وبملت در این دوره نسبت به ماه قبل 11% کاهش و نسبت به میانگین ماه های قبل 29% افزایش داشته است. بانک نسبت به دوره 1 ماهه مشابه سال قبل 78% افزایش تراز داشته است.

نماد وبملت (بانک ملت) درگیر حمایت خود در محدوده 2500 ریال میباشد، در صورتی که قیمت سهم وبملت موفق به تثبیت در این محدوده شود، حرکت سهم تا 2800 ریال محتمل خواهد بود، همچنین در صورت از دست رفتن این حمایت، حمایت بعدی وبملت 2100 ریال خواهد بود.

نماد وبملت (بانک ملت) در دوره یک ماهه منتهی به 31 شهریور ماه 1401، مبلغ 7,617.5 میلیارد تومان از محل سود تسهیلات خود درآمد داشته که 12 درصد بیش از مرداد ماه است. و مبلغ 3,600.8 میلیارد تومان سود سپرده پرداخت نموده است که 5 درصد کاهش نسبت به ماه قبل داشته است .

وبملت در این دوره تراز مثبت 4,016.6 میلیارد تومان (112%) را ثبت کرده است. تراز بانک در این دوره نسبت به ماه قبل 33% افزایش و نسبت به میانگین ماه های قبل 59% افزایش داشته است. بانک نسبت به دوره 1 ماهه مشابه سال قبل 13% کاهش تراز داشته است.

خبر خوب برای نماد وبملت شناسایی سود زیر مجموعه میباشد که سرمايه گذاري توسعه معين ملت میباشد که در 6ماهه به سود 5604 میلیارد ریالی رسیده است.

سهامداران وبملت در نظر داشته باشند که ابن بانک افزایش سرمایه 26 درصدی از محل سود انباشته را پشت سر گذاشته است .

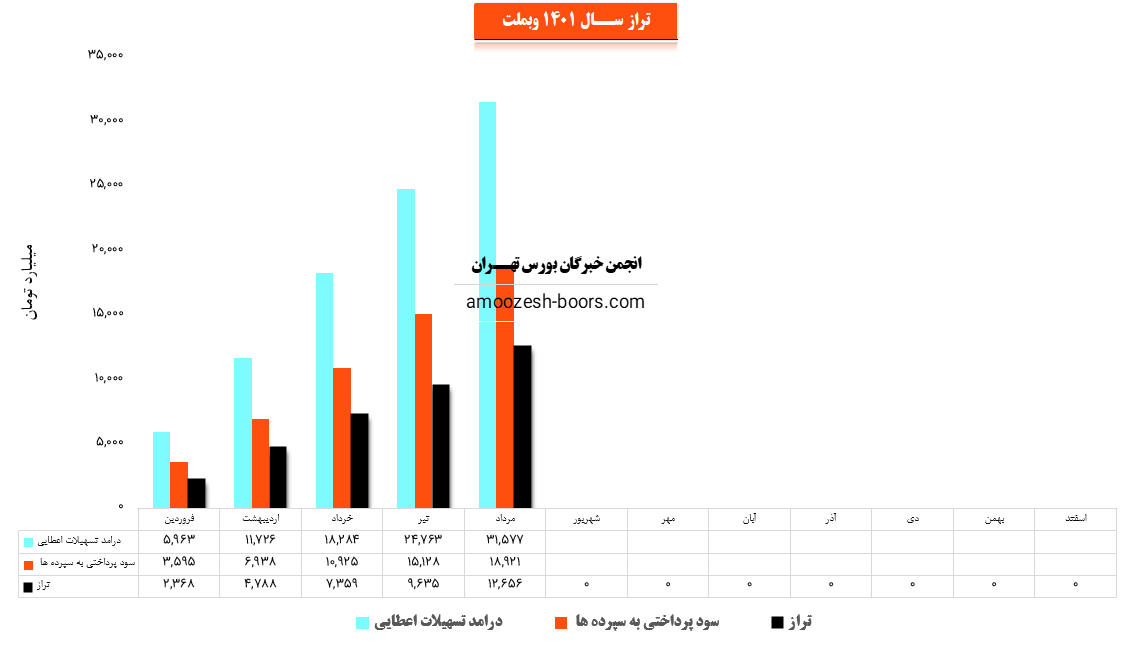

نماد وبملت (بانک ملت) با نماد وبملت در مرداد ماه سال 1401 حدود مبلغ 31577 میلیارد تومان از محل تسهیلات اعطایی به افراد درآمد داشته که این میزان در مقایسه با ماه گذشته 28% افزایش پیدا کرده است.

همچنین نماد وبملت در مرداد ماه مبلغ 18921 میلیارد تومان به سپردههای خود سود پرداخت کرده که این میزان با افزایش 25 درصدی نسبت به ماه گذشته روبرو شده و لذا با توجه به آمار مذکور تراز وبملت با 31% رشد نسبت به ماه گذشته به 12656 میلیارد تومان رسیده است.

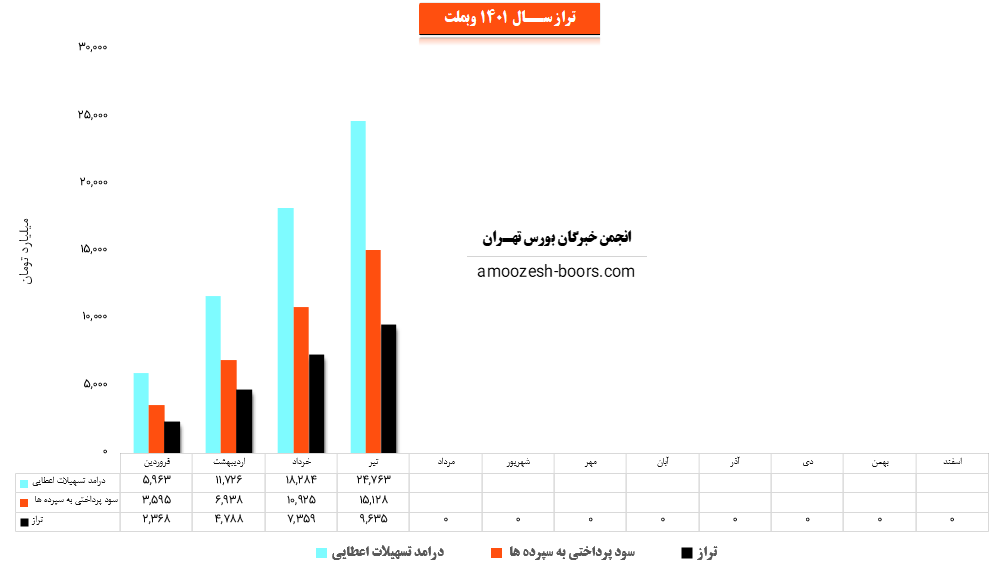

نماد وبملت (بانک ملت) با نماد وبملت در تیر ماه سال 1401 حدود مبلغ 24763 میلیارد تومان از محل تسهیلات اعطایی به افراد درآمد داشته که این میزان در مقایسه با ماه گذشته 35% افزایش پیدا کرده است.

همچنین نماد وبملت در تیر ماه مبلغ 15128 میلیارد تومان به سپردههای خود سود پرداخت کرده که این میزان با افزایش 38 درصدی نسبت به ماه گذشته روبرو شده و لذا با توجه به آمار مذکور تراز وبملت با 31% رشد نسبت به ماه گذشته به 9635 میلیارد تومان رسیده است.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد