مالیات (Taxes)، نوعی هزینهی مالی اجباری است که دولت جهت تامین مخارج خود از اشخاص حقیقی و حقوقی دریافت میکند. تمامی دولتها از مالیات جهت کسب درآمد و تامین هزینههای طرحهای عمومی همچون تاسیس مدارس، دفاع ملی، احداث جادهها و ... استفاده میکنند. از آنجایی که مالیات یکی از ابزارهای مهم سیاستگذاری دولتها به شمار میآید، به طرق مختلف بر زندگی اقتصادی ما تاثیر میگذارد. در ادامه به بررسی نقش مالیات در اقتصاد، انواع مالیات و سایر موارد مهم مرتبط با سرمایهگذاری خواهیم پرداخت.

انواع مالیات در جهان

چندین نوع مالیات در جهان وجود دارد که رایجترین آنها شامل موارد زیر میشوند:

- مالیات بر درآمد (Income Tax): دولتها، بر درآمدی که اشخاص و کسب و کارها به دست میآورند، مالیات وضع میکنند.

- مالیات شرکتی (Corporate Tax): درصدی از سود شرکتها به عنوان مالیات اخذ شده و به منظور تامین مخارج دولت استفاده میشوند.

- مالیات بر عایدی سرمایه (Capital gains): هر گونه عایدی سرمایه یا سود حاصل از فروش داراییهای سرمایهای از جمله سهام، اوراق قرضه، املاک و مستغلات که اشخاص یا کسب و کارها به دست میآورند، مشمول مالیات میشود.

- مالیات بر دارایی (Property tax): این مالیات بر مبنای ارزش ملک توسط دولت محاسبه میشود و صاحب ملک موظف به پرداخت آن است.

- مالیات بر ارث (Inheritance): این مالیات از اشخاصی که دارایی فرد متوفی را به ارث میبرند، اخذ میشود.

- مالیات فروش (Sales tax): مالیاتی مصرفی است که توسط دولت بر فروش کالاها و خدمات وضع میشود. این نوع مالیات میتواند به شکل مالیات بر ارزش افزوده، مالیات کالاها و خدمات، مالیات بر فروش ایالتی یا استانی و یا مالیات غیر مستقیم باشد.

بررسی وضعیت مالیات در آمریکا

دولت آمریکا همچون سایر کشورها بخشی از درآمد خود را از طریق مالیات دریافت میکند.

- در سال ۱۹۰۲، مالیات 7% از درآمد دولت آمریکا را به خود اختصاص داده بود.

- در سال ۲۰۲۲، این رقم به 27.66% رسید.

به طور کلی، نسبت مالیاتی در کشورهایی همچون هند و پاکستان نسبتا کم و در کشورهای اروپایی نسبتا زیاد است و از این جهت نسبت مالیاتی آمریکا در حد متوسط قرار دارد. در ادامه بر اساس آخرین آمار سایت سازمان توسعه و همکاری اقتصادی (OECD)، آمار نسبت مالیاتی در چند کشور جهان را با یکدیگر مقایسه خواهیم کرد.

|

اسامی کشورها

|

نسبت درآمد مالیاتی (GPD%)

|

|

فرانسه

|

46.08

|

|

نروژ

|

44.30

|

|

اتریش

|

43.10

|

|

فنلاند

|

43.02

|

|

ایتالیا

|

42.95

|

|

بلژیک

|

42.43

|

|

دانمارک

|

41.89

|

|

سوئد

|

41.31

|

|

یونان

|

40.98

|

|

آلمان

|

39.31

|

|

لوکزامبورگ

|

38.57

|

|

هلند

|

37.99

|

|

اسپانیا

|

37.52

|

|

اسلوونی

|

37.39

|

|

پرتغال

|

36.41

|

|

بریتانیا

|

35.30

|

|

لهستان

|

35.19

|

|

ایسلند

|

34.92

|

|

جمهوری اسلواکی

|

34.84

|

|

میانگین OECD

|

34.04

|

|

جمهوری چک

|

33.95

|

|

نیوزیلند

|

33.82

|

|

کانادا

|

33.24

|

|

مجارستان

|

33.16

|

|

اسرائیل

|

32.95

|

|

استونی

|

32.78

|

|

کره

|

31.98

|

|

لیتوانی

|

31.85

|

|

لتونی

|

30.22

|

|

آمریکا

|

27.66

|

|

سوئد

|

27.23

|

|

کاستاریکا

|

25.50

|

|

شیلی

|

23.94

|

|

ایرلند

|

20.93

|

|

ترکیه

|

20.80

|

|

کلمبیا

|

19.72

|

|

مکزیک

|

16.93

|

|

استرالیا

|

29.48 (سال2021)

|

|

ژاپن

|

34.8 (سال 2021)

|

در ایران مالیات به دو دسته مستقیم و غیر مستقیم تقسیمبندی میشود که در ادامه به شرح آنها خواهیم پرداخت.

انواع مالیات در ایران؛ مالیاتهای مستقیم

مالیات مستقیم در ایران به دو دسته کلی «مالیات بر دارایی» و «مالیات بر درآمد» تقسیمبندی میشود.

۱- مالیات بر دارایی در ایران شامل موارد زیر میشود:

- مالیات بر ارث؛ اموال و داراییهایی که در نتیجه فوت اشخاص به وراث انتقال مییابند، مشمول مالیات میشوند.

- حق تمبر؛ به مالیاتی که افراد بایستی برای الصاق و ابطال تمبر بر اسناد، اوراق و مدارک بپردازند، مالیات حق تمبر گفته میشود.

جدول زیر، نرخ مالیات بر ارث و موارد متعدد آن را طبق قانون مالیاتهای مستقیم که برگرفته از سایت سازمان امور مالیاتی کشور هستند را نشان میدهد.

|

نرخ مالیات

|

موارد متعدد مالیات بر ارث

|

|

3%

|

سپرده بانکی، اوراق مشارکت و سایر اوراق بهادار و سودهای متعلق به آنها- سود سهام و سهم الشرکه

|

|

1.5%

|

سهام، سهم الشرکه و حق تقدم آنها

|

|

10%

|

حق امتیاز، سایر اموال و حقوق مالی

|

|

2%

|

انواع وسایل نقلیه موتوری، زمینی، هوایی و دریایی

|

|

1.5%

|

املاک و حق واگذاری محل

|

|

10%

|

اموال و داراییهای متوفی ایرانی در خارج از کشور

|

۲- مالیات بر درآمد در ایران شامل موارد زیر میشود:

- مالیات بر درآمد املاک؛ این دسته از مالیاتها در ایران خود به چند دسته «مالیات نقل و انتقال املاک»، «مالیات بر اجاره» و «مالیات بر واحدهای مسکونی خالی» تقسیم بندی میشود.

- مالیات بر درآمد کشاورزی؛ در حال حاضر، فعالیتهای کشاورزی معاف از مالیات هستند.

- مالیات بر درآمد حقوق؛ درآمد شخص حقیقی که در قبال انجام کار برای شخص دیگر (اعم از حقیقی یا حقوقی) انجام داده است، مشمول مالیات میشود.

- مالیات بر درآمد مشاغل؛ درآمدی که شخص حقیقی از طریق اشتغال به مشاغل یا سایر فعالیتهایی که شامل مالیات بر درآمد نمیشود، به دست آورده مشمول مالیات است.

- مالیات بر درآمد اشخاص حقوقی؛ جمع درآمد شرکتها و درآمد ناشی از فعالیتهای انتفاعی سایر اشخاص حقوقی مشمول مالیات میشود.

- مالیات بر درآمد اتفاقی؛ درآمد نقدی یا غیرنقدی که شخص حقیقی یا حقوقی به صورت بلاعوض یا از طریق معاملات محاباتی (= معاملات هدیه محور) یا به عنوان جایزه یا هر عنوان دیگر از این قبیل تحصیل کند، مشمول مالیات بر درآمد اتفاقی خواهد بود.

- مالیات بر جمع درآمد ناشی از منابع مختلف؛ درآمد اشخاص حقیقی که در موارد بالا نمیگنجد نیز شامل مالیات میشود. به عنوان مثال افرادی که تا ۵۰ میلیون تومان درآمد دارند مشمول مالیات سالانه به نرخ 15% هستند.

- مالیات بر خودروهای لوکس؛ انواع خودروهای سواری و وانت دو کابین که ارزش آنها بیشتر از 3.5 میلیارد تومان است، مشمول مالیات میشوند.

- مالیات بر خانههای گران قیمت؛ زمین یا املاکی که ارزش آن بیشتر از 35 میلیارد تومان باشد نیز مشمول مالیات میشود.

انواع مالیات در ایران؛ مالیاتهای غیر مستقیم

مالیاتهای غیر مستقیم مربوط به قیمت کالاها و خدمات است که شامل دو دسته «مالیات بر واردات» و «مالیات بر مصرف و فروش» میشود:

۱- مالیات بر واردات در ایران شامل موارد زیر میشود:

- حقوق و عوارض گمرکی

- سود بازرگانی

- عوارض واردات خودرو

۲- مالیات بر مصرف و فروش در ایران شامل موارد زیر میشود:

- مالیات بر ارزش افزوده

- مالیات فرآوردههای نفتی

- مالیات تولید الکل طبی و صنعتی

- مالیات نوشابههای غیر الکلی

- مالیات فروش سیگار

- مالیات فروش سیمان

- مالیات فروش خاویار

- مالیات مربوط به خدمات مخابرات

- مالیات نقل و انتقال انواع خودرو

- مالیات نقل و انتقال شناورهای موتوری

- موارد متفرقه

مالیات در ایران چند درصد است؟

مالیات در ایران به انواع مختلفی تقسیم میشود که در قسمت قبلی به آنها اشاره شد. هر کدام از انواع مالیات، نرخهای مختلفی دارند. با این وجود، نرخ مالیات در ایران در سال ۱۴۰۳ و مقدار آن در بودجه این سال مطابق موارد زیر است:

- بیشترین مالیات در ایران در دسته «مالیات بر درآمد» مربوط به «مالیات حقوق کارکنان بخش خصوصی» است؛ مقدار سهم از کل دسته مالیات بر درآمد: 8%.

- بیشترین مالیات در ایران در دسته «مالیات اشخاص حقوقی» مربوط به «مالیات اشخاص حقوقی غیر دولتی» است؛ مقدار سهم از کل دسته مالیات اشخاص حقوقی: 8%.

- بیشترین مالیات در ایران در دسته «مالیات بر کالاها و خدمات» مربوط به «مالیات بر ارزش افزوده» است. مقدار سهم از کل دسته مالیات بر کالاها و خدمات: 8%.

- بیشترین مالیات در ایران در دسته «مالیات بر ثروت» مربوط به «مالیات نقل و انتقال سهام» است. مقدار سهم از کل دسته مالیات بر ثروت: 0%.

البته لازم است به این نکته اشاره کنیم که در مبحث مالیات بازارهای مالی، بورس کمترین مالیات را دارد که از سمت کارگزاری و فروشنده سهام دریافت میشود. مقدار این مالیات معادل 0.5 درصد است که از پیش در کارمزد معاملات لحاظ شده و نیازی به پرداخت مجدد آن توسط سرمایه گذاران نیست.

ارتباط مالیات و سرمایه گذاری در بازارهای مالی

طبیعتا هرچه مالیات پرداختی توسط سرمایه گذاران کمتر باشد، سود حاصل از سرمایه گذاری در بازارهای مالی بیشتر خواهد بود. در حال حاضر برای سرمایه گذاری در بازارهای فارکس، بورس ایران و دلار نیازی به پرداخت مالیات نیست.

- در بازار بورس برای خرید و فروش سهام، صندوق طلا و سایر اوراق بهادار فقط کافی است که کارمزد معاملات را پرداخت کنید.

- خودرو و ملک شامل مالیات نقل و انتقال و هزینههایی از این دست میشوند.

- طلا و سکه فیزیکی از دیرباز شامل ۹٪ مالیات بر ارزش افزوده بوده که در حال حاضر پابرجاست. البته مالیات طلا از سود فروشنده و اجرت محاسبه میشود نه اصل طلا.

پیشنهاد میکنیم در صورت عدم برخورداری از زمان کافی جهت آموزش سرمایهگذاری از انواع سیگنالهای خرید و فروشِ انجمن سرمایه گذاری در ایران در زمینه سهام، صندوق طلا، طلا و سکه، دلار و سایر ارزها، ملک و خودرو استفاده کنید.

رابطه مفهوم مالیات و عدالت در اقتصاد

تمام آحاد جامعه معتقدند که نظام مالیاتی باید عادلانه باشد. با این وجود در تعریف مفهوم عدالت در مالیات، اتفاق نظر وجود ندارد.

۱- اصل انتفاع یا بهرهمندی؛ این اصل بدین معناست که هرچه استفاده اشخاص از خدمات عمومی بیشتر باشد، باید مالیات بیشتری بپردازند. به عنوان مثال، شهروندان ثروتمند نیاز بیشتری به خدمات نیروی انتظامی جهت حفظ ثروت خود دارند. بنابراین طبق این اصل طبیعی است که مالیات بیشتری بپردازند.

۲- اصل توانایی پرداخت؛ این اصل بدین معناست که مالیاتها بایستی بر اساس توان و ظرفیت اشخاص تعیین شود. از این اصل دو نتیجه متفاوت برداشت میشود؛ عدالت افقی و عدالت عمودی.

- عدالت عمودی در مالیات بدین معناست که افراد با درآمد بیشتر باید مالیات بیشتری بپردازند اما بر سر اینکه شخص ثروتمند چه مقدار مالیات بیشتری باید بپردازد، اتفاق نظر وجود ندارد.

- عدالت افقی در مالیات بدین معناست که افراد با تواناییهای مشابه یا یکسان باید مشارکت یکسانی در پرداخت مالیات داشته باشند با این حال در این مورد نیز اتفاق نظر وجود ندارد.فرض کنید درآمد دو خانواده متفاوت ۱۰۰ هزار دلار است اما در خانواده الف، مادر خانواده به بیماری خاصی مبتلاست که هزینههای آن حدود ۳۰ هزار دلار در سال است. حال آنکه خانواده ب، دو فرزند دانشجو دارد که هزینههای آنها معادل ۴۰ هزار دلار در سال است. تعیین مقدار مشابه مالیات برای این دو خانواده مفهوم عدالت را زیر سوال میبرد.

هنگامی که دولت بر کالایی مالیات وضع میکند، چه کسی باید آن را پرداخت کند؟

یکی از اولین اثرات وضع مالیات در اقتصاد، تعیین گروهی است که باید مالیات مربوطه را بپردازند. فرض کنید دولت جشنی برپا کرده و مجبور است برای تامین هزینههای آن مالیات اخذ کند. در این جشن، به شرکتکنندگان آبمیوه فروخته میشود و دولت تصمیم میگیرد به ازای فروش هر پاکت آبمیوه، 0.5 دلار مالیات بگیرد. حال سوالی که پیش میآید این است که چه گروهی باید این مالیات را پرداخت کنند؟ خریداران، فروشندگان و یا هر دو گروه؟

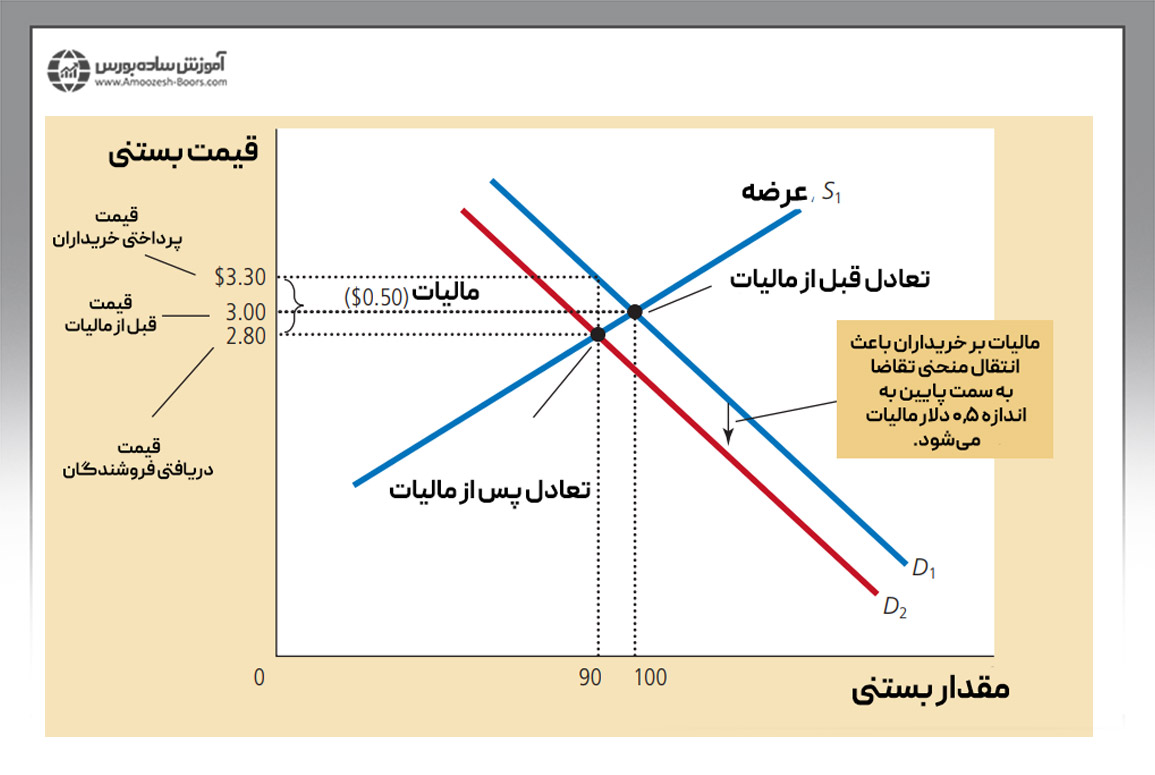

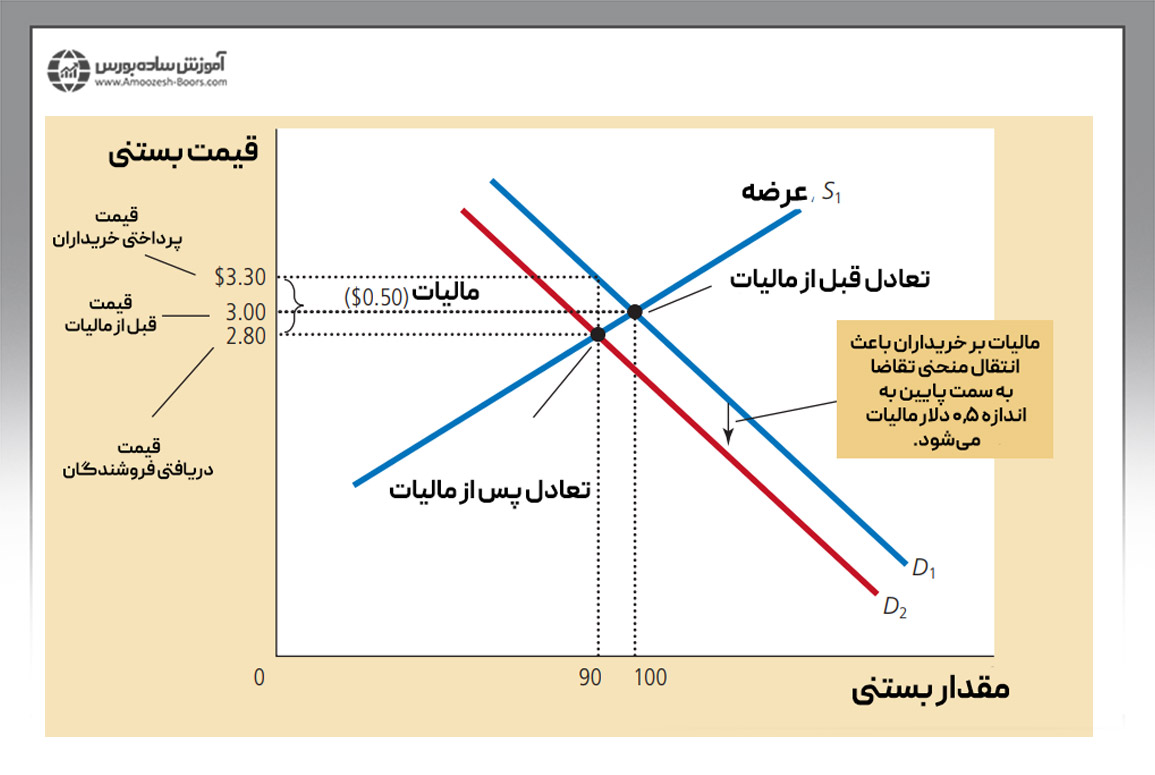

بررسی وضع مالیات بر خریداران کالا با مثال

فرض کنید دولت برای تامین هزینههای مربوط به پروژههای ساخت و ساز شهری، بر آبمیوه مالیات وضع کرده و خریداران را موظف به پرداخت 0.5 دلار به ازای هر پاکت آبمیوه کرده است. در چنین حالتی وضعیت عرضه و تقاضای آبمیوه چه تغییری میکند؟

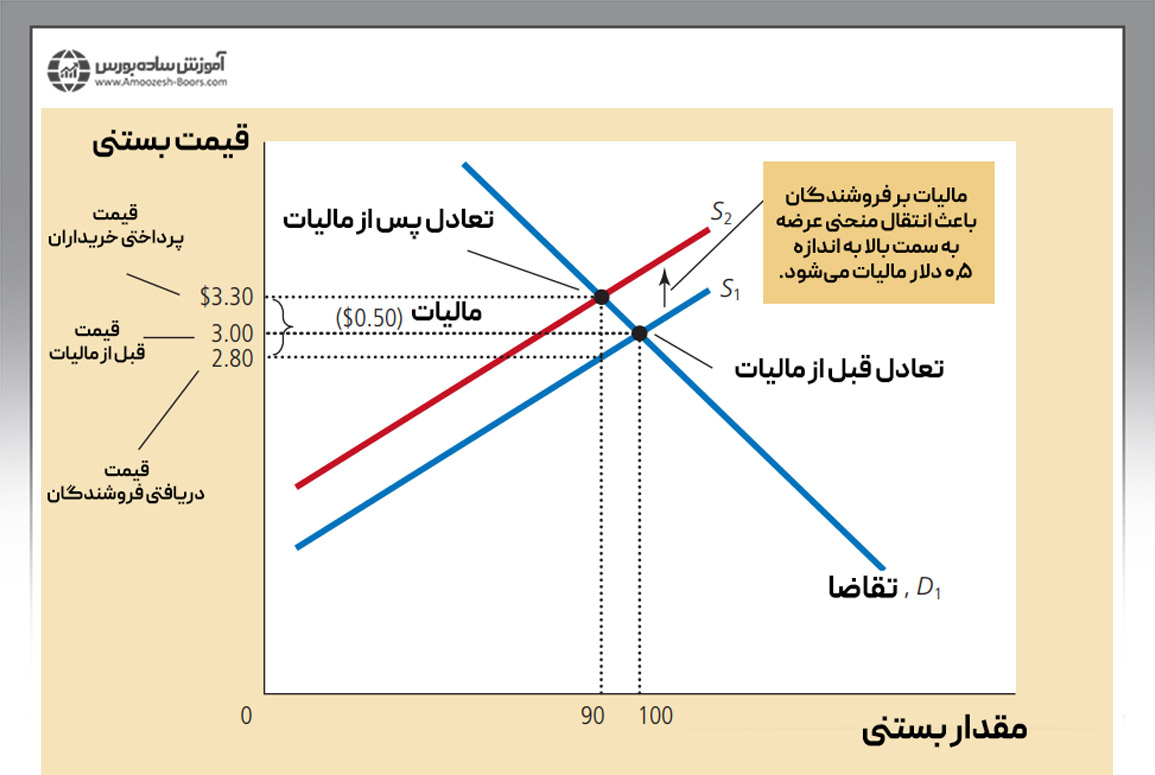

در ادامه با استفاده از منحنی عرضه و تقاضا در اقتصاد به بررسی تغییر قیمت آبمیوه و وضعیت خریداران و فروشندگان پس از وضع مالیات میپردازیم.

خط D1 در تصویر بالا، وضعیت عرضه و تقاضا و قیمت تعادلی بستنی را نشان میدهد؛ پیش از وضع مالیات نیم دلاری، قیمت آبمیوه در ۳ دلار و میزان تولید آن به اندازه ۱۰۰ پاکت در تعادل قرار دارند.

پس از وضع مالیات، خریداران مجبور هستند برای خرید آبمیوه مالیات بیشتری بپردازند. بنابراین میزان تقاضای آنها کم میشود. با این وجود، عرضهکنندگان یا فروشندگان در هر سطح قیمتی تمایل دارند که مقدار مشخصی آبمیوه به بازار عرضه کنند. بنابراین در ابتدا فقط میزان تقاضا تغییر پیدا میکند.

- برای ترغیب مصرفکنندگان به خرید آبمیوه باید قیمت به اندازه نیم دلار کاهش پیدا کند تا آنها همان مقدار قبل (خط D1) را خریداری کنند.

از آنجایی که میزان تقاضا کاهش پیدا میکند، فروشندگان مجبور میشوند 0.2 دلار از قیمت آبمیوه کم کنند تا فروش خود را بیشتر کنند. با این وجود، مقدار آبمیوه به مقدار تعادلی اول یعنی ۱۰۰ پاکت برنمیگردد و به جای آن، قیمت در 2.8 دلار و مقدار 90 واحد متعادل میشود (خط D2). در نتیجه بر اثر وضع مالیات بر خریداران، هر دو گروه خریداران و فروشندگان تحت فشار قرار گرفته و حجم بازار نیز کاهش پیدا میکند:

- فروشندگان مقدار کمتری آبمیوه فروخته و به ازای آن مبلغ کمتری (2.8 دلار به جای 3 دلار) دریافت میکنند.

- خریداران مقدار کمتری آبمیوه خریده و به ازای آن مبلغ بیشتری (2.8 دلار به اضافه 0.5 دلار= 3.3 دلار) میپردازند.

در نتیجه میتوان گفت، وضع مالیات بر خریداران:

- منجر به کاهش انگیزه برای انجام فعالیتهای اقتصادی خواهد شود.

- مقدار فروش کاهش خواهد یافت.

- هر دو گروه خریداران و فروشندگان باید بار مالیاتی را تحمل کنند.

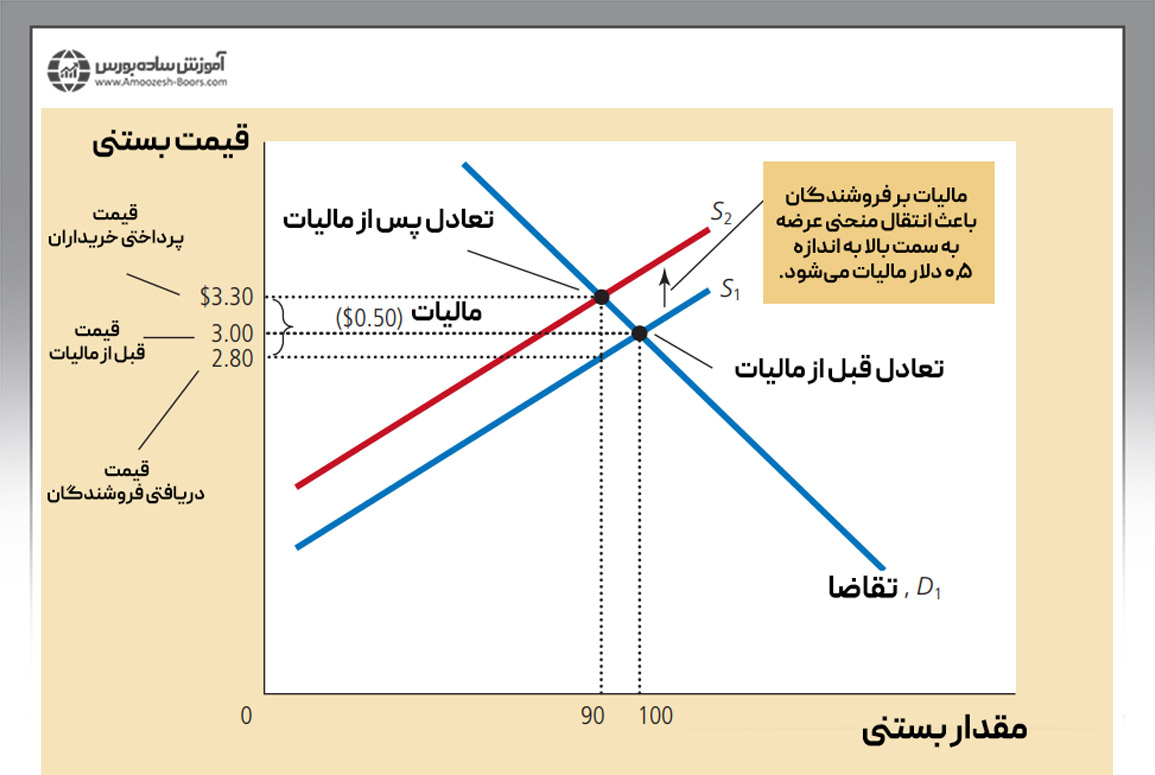

بررسی وضع مالیات بر فروشندگان کالا با مثال

اگر مالیات 0.5 دلار به ازای هر پاکت آبمیوه از فروشندگان دریافت شود، میزان تمایل آنها به عرضه کاهش پیدا کرده اما میزان تقاضا ثابت میماند.

- پیش از وضع مالیات قیمت تعادلی ۳ دلار و مقدار عرضه آبمیوه ۱۰۰ پاکت است.

از آنجایی که تولیدکننده باید برای عرضه بیشتر ترغیب شود، قیمت بازاری بستنی 0.3 دلار گرانتر میشود اما در نهایت مقدار عرضه از ۹۰ واحد تجاوز پیدا نمیکند. تصویر زیر، انتقال منحنی عرضه به سمت پایین و چپ را در این حالت نشان میدهد.

با اینکه که خریداران قیمت بیشتری نسبت به قبل (3.3 دلار) میپردازند اما فروشنده قیمت کمتری نسبت به قبل (2.8 دلار) دریافت میکنند.

همان گونه که مشاهده میکنید، وضعیت مالیات بر فروشندگان همچون وضعیت مالیات بر خریداران است.

روشهای اخذ مالیات چیست؟

روشهای اخذ مالیات در ایران به چند دسته تقسیم میشوند:

- تقسیط بدهی مالیاتی؛ در این روش، بدهی مالیاتی افرادی که توانایی پرداخت آن را به صورت یکجا ندارند، قسطبندی میشود.

- خوداظهاری و پرداخت مالیات؛ در این روش، افراد شخصا و بدون اجبار اظهارنامه مالیاتی خود را در زمان مقرر به اداره مالیات تحویل داده و مبلغ مربوط به آن را پرداخت میکنند.

- همکاری با سازمان مالیاتی؛ واریز مالیات در این روش بیشتر مربوط به صنایع و مشاغل خاصی است و از طریق توافقنامه اتحادیه پرداخت میشود.

- پرداخت داوطلبانه؛ در شرایط اضطراری، دولت این امکان را در اختیار مردم قرار میدهد تا به صورت داوطلبانه بدهی مالیاتی خود را به صورت نقد یا قسطی پرداخت کنند.

سخن پایانی

در این مقاله به مفهوم مالیات پرداخته و دانستیم که مالیات، یک نوع هزینه مالی اجباری است که دولت برای تامین هزینه های خود از اشخاص حقیقی و حقوقی دریافت می کند. انواع مختلفی از مالیات در جهان وجود دارد که از مهمترین آنها می توان به مالیات بر درآمد و مالیات بر عایدی سرمایه اشاره کرد. در سالهای اخیر، دولت ایران نیز میزان درآمد مالیاتی خود را افزایش داده است و امکان دارد در ماهها یا سالهای آینده، طرحها و نرخهای جدیدی برای دریافت مالیات از فعالیتهای سرمایه گذاری کوتاهمدت تعیین کند. در صورت تصویب طرح مالیات بر عایدی سرمایه (طرح مالیات بر سوداگری و سفته بازی) در ایران، سود حاصل از خرید و فروش انواع داراییهای سرمایهای همچون ملک، خودرو، طلا، ارزهای خارجی و ارزهای دیجیتال مشمول مالیات خواهد شد. در صورت تصویب این طرح یا طرحهای مشابه، اخبار و جزییات آن در کانال تلگرام مجموعه آموزش بورس اطلاعرسانی خواهد شد.

جهت آشنایی با سایر مفاهیم اقتصادی از مقالات زیر استفاده کنید.

سوالات متداول

۱- مالیات چیست؟

در پاسخ مالیات چیست به زبان ساده میتوان گفت، مالیات نوعی کمک کردن اجباری به دولت برای تامین مخارج در زمینه فعالیتهای عمرانی، انتظامی و ... است. مالیات، انواع مختلفی دارد که از جمله مهمترین آنها میتوان به مالیات بر درآمد و مالیات بر عایدی سرمایه اشاره کرد.

۲- مبنای مالیات چیست؟

مبنای مالیات مواردی همچون درآمد افراد یا میزان دارایی آنها است. مبنای مالیاتهای غیرمستقیم نیز میزان کالاهای تولیدی و مصرفی است.

۳- مهمترین نوع مالیات چیست؟

مالیات بر درآمد مهمترین نوع مالیات است که در متن مقاله به شرح موارد مربوط به آن پرداخته شده است.