صندوق طلا در بورس (Gold Funds) یکی از انواع صندوقهای سرمایهگذاری کالایی قابل معامله در بازار سرمایه ایران است. در این صندوق، دارایی سرمایهگذاران صرف خرید گواهی سپرده سکه طلا، گواهی سپرده شمش طلا و اوراق بهادار مبتنی بر سکه و شمش طلا میشود. سرمایهگذاران میتوانند بدون مشکلاتی همچون ریسک خرید طلای تقلبی یا سرقت، از مزایای سرمایه گذاری در صندوق های طلای بورسی که در اغلب موارد بازدهی بیشتری از طلا و سکه فیزیکی دارند، برخوردار شوند.

در ادامه، تمام صندوقهای طلای پذیرفته شده در بورس را بررسی کرده و نحوه انتخاب بهترین صندوق طلا در بورس را آموزش خواهیم داد.

در جدول زیر، لیست صندوقهای طلا در بورس نشان داده شده است.

همان طور که در تصویر بالا مشاهده میکنید، صندوقهای سرمایهگذاری در بازار سرمایه به دو نوع تقسیم میشوند:

صندوق ETF همچون سهام قابلیت معامله شدن در بازار بورس را دارد. بنابراین جهت سرمایهگذاری در صندوق طلا بایستی کد بورسی دریافت نمایید و در یک کارگزاری مناسب ثبت نام کنید. واحدهای صندوقهای صدور و ابطالی از طریق سایت این صندوقها و یا مراجعه حضوری به آدرس صندوق خرید و فروش میشوند.

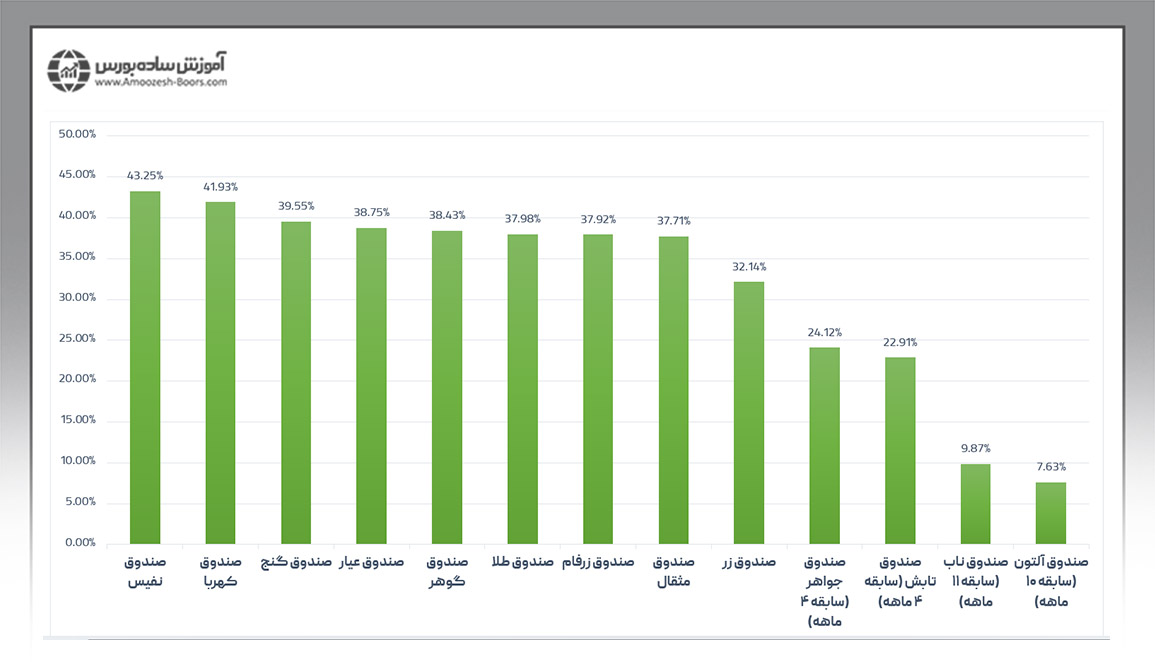

در شکل زیر، میزان بازدهی صندوق های طلای قابل معامله در بورس در یک سال گذشته (تا ۲۵ اسفند ۱۴۰۲) نشان داده شده است.

بازدهی صندوق طلا، درصدی تضمین شده نیست. علاوه براین، بازدهی گذشته یک صندوق الزاما به معنای سودآوری آینده آن نیست. با اینکه خرید صندوق طلا یکی از روشهای سرمایهگذاری غیرمستقیم در بورس به حساب میآید اما خرید این صندوقها بدون آموزش قبلی ممکن است به ضرر سرمایهگذاران منجر شود. بنابراین پیشنهاد میکنیم حتما نحوه سرمایهگذاری در صندوق طلا را آموزش ببینید.

بهترین زمان خرید صندوق طلا از بورس را میتوان با استفاده از ترکیب علم اقتصاد کلان و دانش تحلیل تکنیکال به دست آورد.

۱- اقتصاد کلان، علمی است که با بررسی متغیرهایی همچون تورم، نرخ بهره، پایه پولی، سیاستهای پولی و مالی و ... ساختار کلی اقتصاد یک کشور را در سطح کلان بررسی و تحلیل میکند. در صورت استفاده از آموزش کاربردی اقتصاد کلان، میتوان بازارهای مالی را در شرایط مختلف اقتصادی تحلیل کرده و بهترین زمان خرید صندوق طلا یا سایر فرمهای طلا و سکه را شناسایی کرد.

۲- تحلیل تکنیکال، دانشی است که با استفاده از آن میتوان بهترین قیمت برای خرید صندوق طلا و بهترین قیمت برای فروش آن را شناسایی کرد. به عبارت دیگر، با استفاده از این دانش میتوان بهترین زمان خرید صندوق طلا در کفهای قیمتی و بهترین زمان فروش آن در سقفهای قیمتی را شناسایی کرد.

جهت خرید صندوق طلا در بهترین زمان ممکن پس از تحلیل شرایط اقتصاد کلان و بنیادی، میتوان از تحلیل تکنیکال و مفاهیمی همچون نواحی حمایت و مقاومت استفاده کرد.

در تصویر بالا، محدوده دو حرکت صعودی و نزولی در صندوق طلای کهربا نشان داده شده است.

اگر خریداران در بازه ۲۴ اسفند ۱۴۰۱ این صندوق را خریداری میکردند پس از گذشت یک سال در ۲۴ اسفند ۱۴۰۲، سود تقریبا ۴۰ درصدی به دست میآورند. اما اگر در کف قیمتی مشخص شده در تصویر، دست به خرید میزدند، همین سود را در بازه زمانی ۱۱۵ روز به دست میآوردند. پُر واضح است که برخی از افراد با ورود اشتباه در اردیبهشت ماه و خروج در ابتدای مهر ماه ضرری ۲۸ درصدی را متحمل شدهاند.

جهت انتخاب بهترین صندوق طلای بورس، علاوه بر تحلیل شرایط اقتصادی و بررسی اخبار بایستی ویژگیهای زیر را در نظر بگیرید:

۱- کل ارزش خالص داراییها

هر چه این عدد بیشتر باشد به معنای بزرگتر بودن صندوق طلا است. در حال حاضر کل ارزش خالص داراییها در صندوق طلای لوتوس (با نماد طلا)، بیشتر از سایر صندوقهای طلا است.

۲- سابقه صندوق

معمولا هر چه سابقه صندوق طلا بیشتر باشد، بهتر است. در حال حاضر سابقهی صندوق طلای لوتوس بیشتر و سابقه صندوق طلای تابان تمدن کمتر از دیگر صندوقهای طلای قابل معامله در بورس است.

۳- NAV

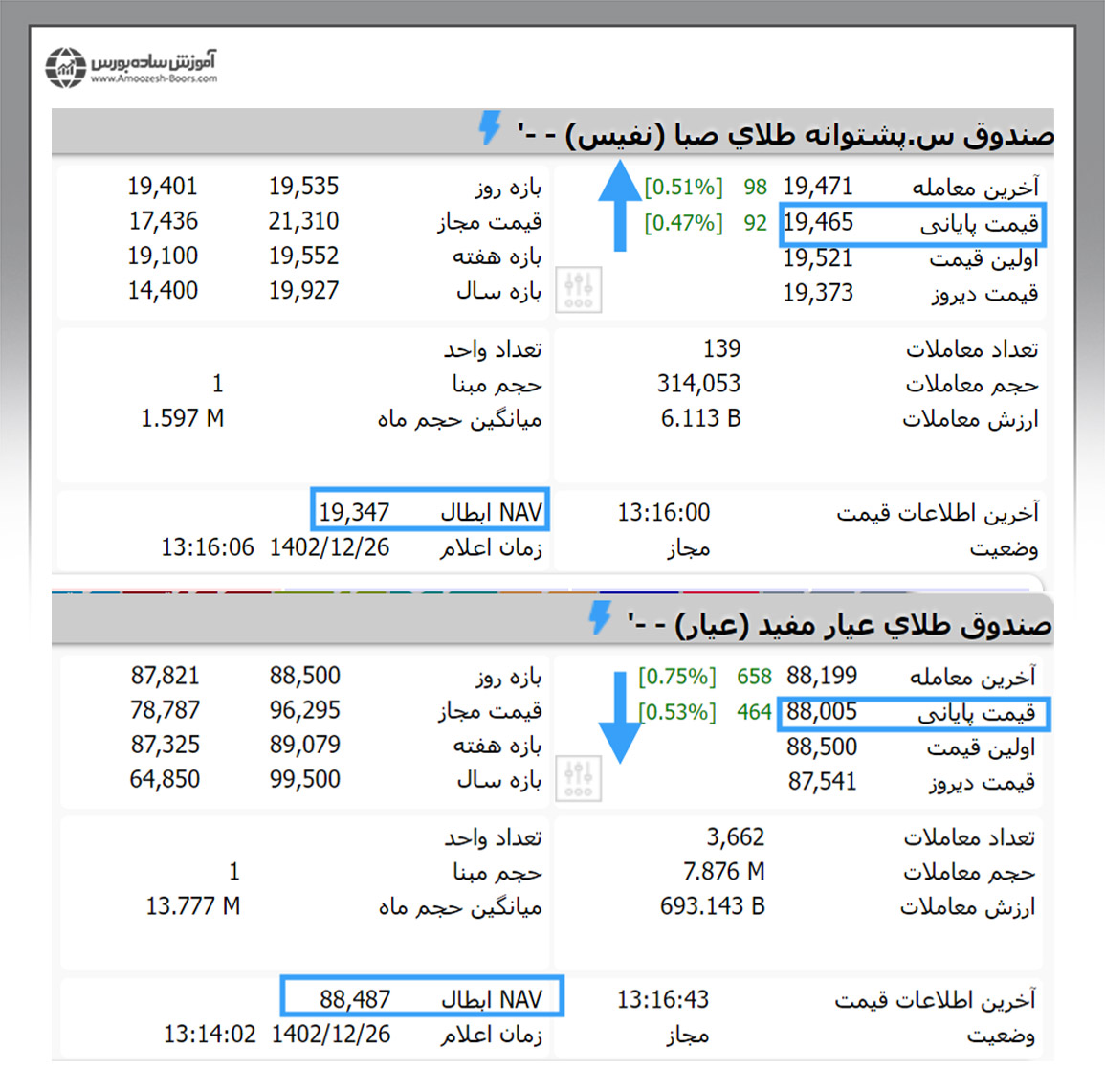

ارزش خالص دارایی صندوقهای طلا (و سایر انواع صندوقهای سرمایه گذاری) با NAV مشخص میشود. بنابراین جهت انتخاب صندوق طلا بایست NAV ابطال آن را از طریق تابلوی نماد در سایت TSETMC مشاهده کرده و آن را با قیمت روز صندوق مقایسه کنید.

NAV ابطال، قیمت ابطال یا بازخرید واحدهای صندوق است. به زبان ساده، اگر سرمایه گذاری قصد ابطال هر واحد از صندوق را داشته باشد، پس از کسر هزینههایی مانند کارمزد معامله، ارزش هر واحد (تحت عنوان NAV ابطال) محاسبه شده و به سرمایهگذار پرداخت میشود. بنابراین پیش از خرید صندوق طلا، قیمت تابلوی هر واحد صندوق را با قیمت NAV ابطال آن مقایسه کرده و صندوقی را خریداری کنید که قیمت آن زیر ارزش ذاتی یا NAV آن است.

همان طور که در تصویر بالا مشاهده میکنید، قیمت پایانی صندوق نفیس بیشتر از NAV ابطال و قیمت پایانی صندوق طلای عیار کمتر از NAV ابطال آن است. بنابراین در صورت ثابت بودن سایر متغیرها، خرید صندوق طلای عیار گزینه بهتری از صندوق طلای آلتون است.

۴- حباب صندوق های طلا

اگر قیمت تابلوی هر واحد از صندوق طلا بیشتر از NAV ابطال آن باشد، در اصطلاح گفته میشود که صندوق دارای حباب قیمتی است (در ادامه در خصوص حباب سکه موجود در صندوقهای طلا صحبت خواهیم کرد).

بنابراین خرید صندوق طلا با قیمت تابلو ۸۰۰۰ تومان و NAV یا ارزش ذاتی ۷۰۰۰ تومان در کوتاه مدت با ریسک بسیار زیادی همراه خواهد بود. البته گاهی بیشتر بودن قیمت نسبت به ارزش ذاتی به دلیل انتظارات سرمایهگذاران از احتمال رشد قیمت دلار (که یکی از متغیرهای تاثیرگذار بر قیمت طلا و سکه است) در بلندمدت است.

۵- ترکیب دارایی؛ شمش یا سکه طلا

دراغلب موارد (نه همیشه) بازدهی صندوق های طلا با پشتوانه سکه بیشتر از شمش طلا است. با این وجود، زمانی که قیمت سکه وارد روند نزولی میشود، درصد کاهش قیمت این صندوقها نیز بیشتر خواهد بود. در ادامه بیشتر در این خصوص صحبت خواهیم کرد.

ترکیب دارایی صندوق های طلا بر اساس امیدنامه و اساس نامه هر صندوق متفاوت است اما میتواند بین ۷۰٪ تا ۱۰۰٪ به گواهی سپرده سکه و شمش طلا و بین ۳۰٪ تا ۰.۰٪ به اوراق درآمد ثابت اختصاص یابد. البته ترکیب دارایی صندوق های طلا به صورت روزانه و دورهای تغییر میکند.

انتخاب ترکیب داراییهای صندوق به عهده مدیر صندوق است. با این وجود بورس کالا قوانینی در خصوص درصد داراییهای صندوق طلا وضع کرده است. جدول زیر حد نصاب ترکیب داراییهای صندوق سرمایهگذاری در طلا را نشان میدهد.

|

موضوع سرمایهگذاری |

نسبت از کل داراییهای صندوق |

|

گواهی سپرده کالایی سکه طلا و شمش طلا |

حداقل ۷۰٪ |

|

اوراق مشتقه مبتنی بر سکه طلا |

حداکثر ۲۰٪ |

در صورت رعایت این حد نصابها، مدیر صندوق طلا میتواند در سپردههای بانکی و سایر اوراق بهادار مانند اوراق مشارکت ، اوراق صکوک ، اوراق سلف موازی استاندارد و ... نیز سرمایهگذاری کند.

ترکیب داراییهای صندوقهای طلا با یکدیگر متفاوت است. برخی از صندوقهای طلا درصد بسیار زیادی از داراییهای خود را به خرید گواهی سپرده سکه اختصاص دادهاند اما در برخی دیگر از صندوق های طلا، بیشتر داراییها بر پایه شمش طلا است. بنابراین در سیکلهای صعودی طلا، صندوقهایی که گواهی سپرده سکهی بیشتری دارند، به علت وجود حباب سکه، بازدهی بیشتری خواهند داشت. همچنین در سیکلهای نزولی نیز این صندوقها با شتاب بیشتری ریزش خواهند کرد.

لذا انتخاب نوع صندوق برای سرمایه گذاری میتواند با توجه به میزان ریسک پذیری سرمایه گذار متفاوت باشد؛

همچنین شما میتوانید با مراجعه به سایت کدال صورت وضعیت پورتفوی ماهانه این صندوقها را مشاهده کنید. اگر زمان کافی جهت آموزش و یا شناسایی موقعیتهای مناسب سرمایهگذاری در طلا را ندارید از سیگنال خرید طلا و سکهی انجمن سرمایهگذاری در ایران استفاده کنید. این انجمن با در اختیار داشتن جمعی از تحلیلگران حرفهای و با مدیریت آقای هومن مقراضی، بهترین زمان خرید انواع طلا و سکه در بازار طلا و بورس را در اختیار علاقهمندان قرار میدهد.

وجود بازارگردان در صندوقهای طلا به نقدشوندگی بهتر آنها کمک میکند. اگر صندوق طلا در بورس دچار صف خرید یا صف فروش شود، بازارگردان با عرضه بیشتر یا خرید واحدهای صندوق صف را از بین برده و اختلاف قیمت خرید و فروش واحدهای صندوق طلا را کاهش خواهد داد. در چنین حالتی سرمایهگذار در هر زمانی که تمایل داشته باشد، میتواند با اطمینان از وجود خریدار، دارایی خود را به فروش برساند. سایر سرمایهگذاران در صورت نیاز به خرید واحدهای صندوق طلا نیز میتوانند از وجود عرضهکننده یا فروشنده در طرف مقابل معاملهشان مطمئن شوند.

چنین امکانی در روش فیزیکی خرید سکه و شمش طلا وجود ندارد. علاوه بر این معمولا اختلاف قیمت خرید و فروش طلای فیزیکی بیشتر از صندوق طلا در بورس است.

دامنه نوسان صندوق های طلا در بورس، مثبت و منفی ۱۰٪ است.

خرید به موقعِ صندوق طلا در بورس یکی از روشهای کسب سود از بازار طلای ایران است. روشی که در صورت یادگیری صحیح، میتوان بازدهی مناسبی از آن به دست آورد.

جهت آشنایی بیشتر با جذابیتهای سرمایهگذاری در بازار طلا، مقالات زیر را نیز مطالعه نمایید.

صندوق طلا، یک از انواع صندوقهای سرمایهگذاری قابل معامله در بورس است که بیشتر داراییهای آن شامل گواهی سپرده سکه طلا و شمش طلا میشود.

جهت خرید صندوق طلای لوتوس، مراحل دریافت کد بورسی را طی کرده و در یک کارگزاری ثبت نام کنید. پس از آن میتوانید از طریق سامانه معاملاتی کارگزاری خود، نماد «طلا» یا نام «صندوق سرمایهگذاری پشتوانه طلای لوتوس» را جستجو کرده و پس از شارژ حساب، تعداد مورد نظر از واحدهای این صندوق را خریداری کنید.

جهت خرید صندوق طلای عیار مفید، پس از اخذ کد بورسی و ثبت نام در یک کارگزاری، نماد «عیار» یا نام «صندوق سرمایهگذاری طلای عیار مفید» را در سامانه معاملاتی جستجو کرده و با تعیین حجم و قیمت، تعداد واحدهای مورد نظر خود را خریداری نمایید.

هیچ کدام از صندوقهای طلا ضامن نقدشوندگی ندارند. با این وجود نبود ضامن نقدشوندگی ایراد به حساب نمیآید. در واقع ضامن نقدشوندگی تنها در برخی از صندوقهای سرمایهگذاری مبتنی بر صدور و ابطال وجود دارد. ضامن نقدشوندگی تنها در زمانی که صندوق، وجه کافی برای پرداخت سود دورهای سرمایهگذاران یا هزینه ابطال واحدهای صندوق توسط مشتریان را نداشته باشد، اهمیت پیدا میکند.

لینک کوتاه: https://amoozesh-boors.com/i/gf

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد